澳洲或率先暂停加息!回报率领跑全球的商业地产能否强劲反弹?(组图)

在全球加息浪潮中,率先放出“鸽声”的澳大利亚央行——澳联储(RBA)引起了全球宏观经济学家的关注。

尽管在12月6日加息25个基点,但澳联储对于是否进一步加息的态度已有所软化,增加了未来加息“不是预先设定(not on a pre-set course)”的表述,被业界解读为很有可能成为首个打破全球大举加息趋势的主要央行。

据澳大利亚统计局数据,10月的消费者价格指数从上月的7.3%降到了6.9%,远低于经济学家7.6%的预期。

在澳联储出现“鸽派”的表述,以及加息周期“坏消息就是好消息”的氛围下,彭博社(Bloomberg)经济学家James McIntyre表示,12月的澳联储加息有可能是本轮加息 潮的最后一次。

2020年之前,澳大利亚商业地产受益于低利率环境,以总回报率连续6年均超10%的成绩领跑全球;2021年,澳交所(ASX)房地产板块更是一路高歌猛进,涨幅超20%。

“澳大利亚房价每7~10年就会翻番!”澳大利亚房产界一直流传着这样的“豪言”。

然而今年以来,随着加息后融资成本大增,房地产板块跌幅高达20.49%,仅稍好于科技行业,在澳股板块中几乎垫底。

如果加息要停,长期回报率较高的澳大利亚地产有机会重回巅峰么?

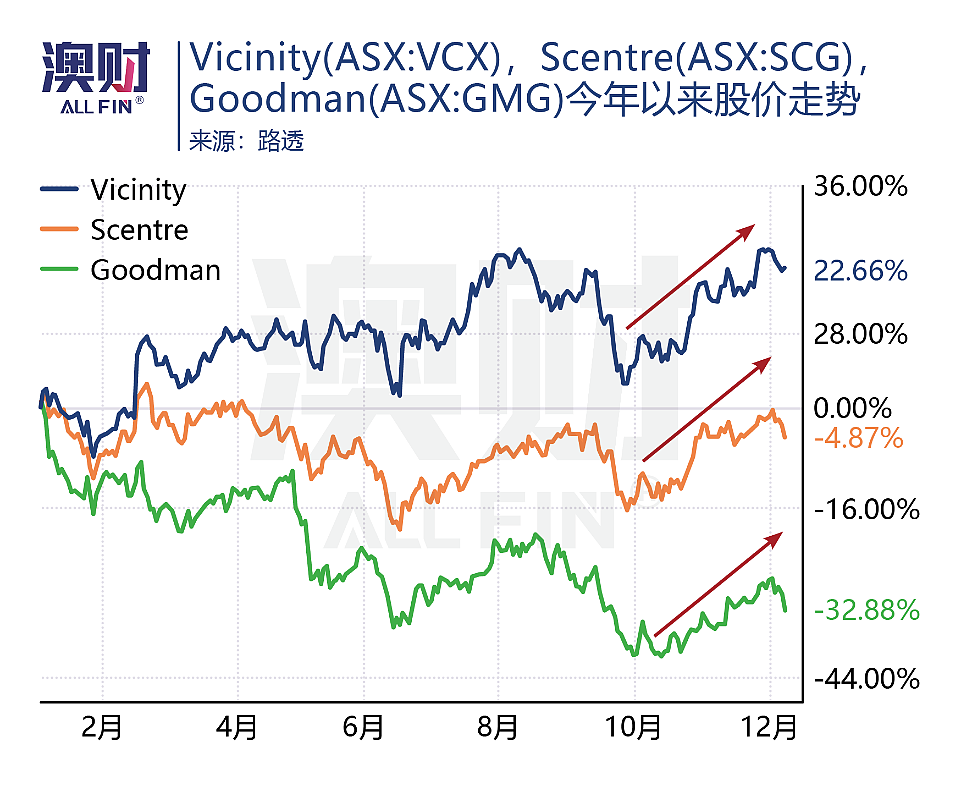

春江水暖鸭先知!自今年9月底以来,不少澳大利亚上市地产公司出现了一波强劲反弹。

截至12月9日,Vicinity(ASX:VCX)、Scentre Group(ASX:SCG)、Goodman Group(ASX:GMG)这几只有代表性的地产股的股价涨幅均在15%左右。

与全球大多证券市场地产公司直接单独上市不同,澳交所(ASX)大多以房地产信托投资基金(REITs)的形式存在。

相较于动辄几百万一套的房屋, REITs的投资门槛要低很多,俗称“众筹买房”,REITs主要投资于工业、办公、零售和综合等商业地产,大部分收入来自于房租,然后通过股息形式返还给投资者。

投资人最关心两大问题:现在是入手REITs的时机好吗?澳大利亚哪类商业地产最抢手?

零售地产:

高端消费和网上购物引领复苏,持续增长存疑

此前,疫情导致长期封城,澳大利亚商业地产子行业——零售地产“哀鸿遍野”,如今随着被压抑的消费需求释放,正加速复苏。

澳大利亚零售地产巨头Vicinity为Chadstone、DFO、Emporium等多家大型综合购物中心业主。

据2022-23财年第一季度的财报,Vicinity租金回收率相比22财年的91%升至95%。同时,随着租金减免的减少,Vicinity已将租赁利差从22财年的-4.8%降至-0.4%。

Chadstone商场

而在租金回收率大增的背后,又出现了两个有趣的现象:

现象之一:在如今生活成本上升、不少消费者节衣缩食之际,带领零售复苏的竟然是高端商品和服装鞋类等非必需消费品。

其中,Vicinity整个投资组合的零售营业额在23财年第一季度,与2019年相比增长了21.1%,而服装鞋类销售额增长了29.3%。

另外,在2019年后奢侈品类别的花费增长一直保持在每年30%的水平。

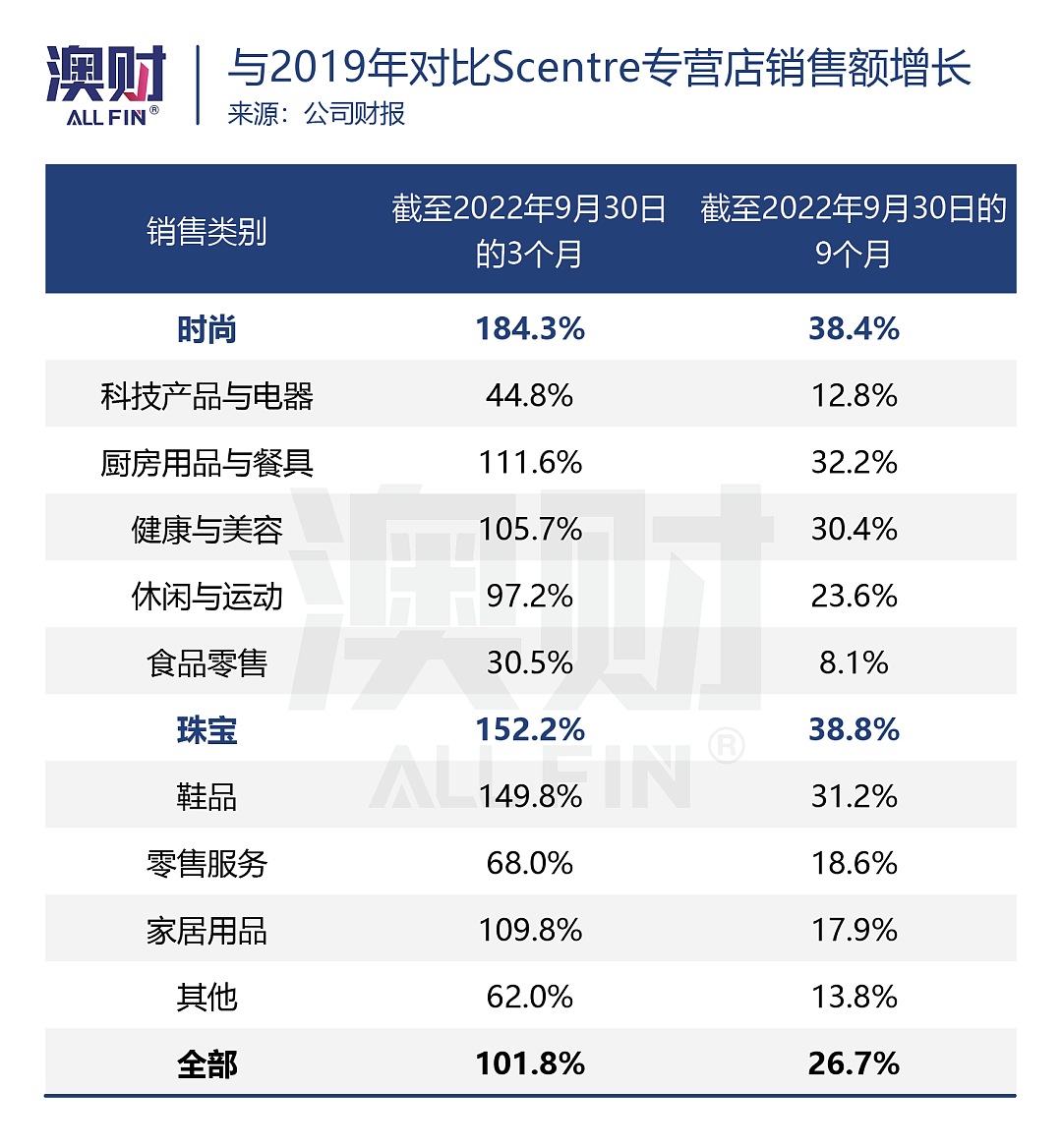

无独有偶,作为各大Westfield商场业主的Scentre最新季报中也显示,时尚用品、珠宝和鞋类是销售额增长的“主力军”。

与2019年相比,今年前9个月的珠宝类专营店销售额增长最高,达到38.8%,其次是时尚专营店,达到38.4%。

现象之二:网购潮流已彻底改变了澳大利亚零售业,对零售地产也产生了意想不到的积极影响。

按常理来说,网购会影响实体店销售额,但由于澳大利亚“最后一公里”的送货成本昂贵,因此许多顾客选择“click and collect”,即网购后到附近的店面取货。

Vicinity的前首席执行官在接受澳大利亚金融评论报房地产峰会时也提到,奢侈品购物的繁荣和零售商需要更多的存储空间来满足在线订单服务,是今年大型购物中心复苏的两大推动力。

值得关注的是,尽管非市中心大型零售商店的人流量几乎恢复到疫情前水平,但Vicinity表示其在CBD购物中心的恢复依然缓慢,仅达到疫情前的74%。

更为重要的是,目前的消费者信心水平和储蓄率均处在历史低位。

随着利率上升和高通胀进一步缩紧居民的可支配收入,零售地产在明年能否持续增长是一个大大的未知数。

办公地产:

可转租物业数量下降,空置率仍处5年高位

疫情期间,居家办公成为澳大利亚人新常态,需求锐减和大量租金减免缩减了办公地产业主的利润。

如今不少公司逐渐恢复现场办公,澳大利亚CBD写字楼的需求好转,办公地产正处早期复苏阶段。

可转租物业数据是观察办公地产的“晴雨表”。此前激增的可转租物业在今年第二季度降至7.3%的两年低点。

其中,受封城影响最大的墨尔本市场在第三季度改善最明显,可转租物业环比大降21.3%,相当于约2.95万平方米的办公场地。

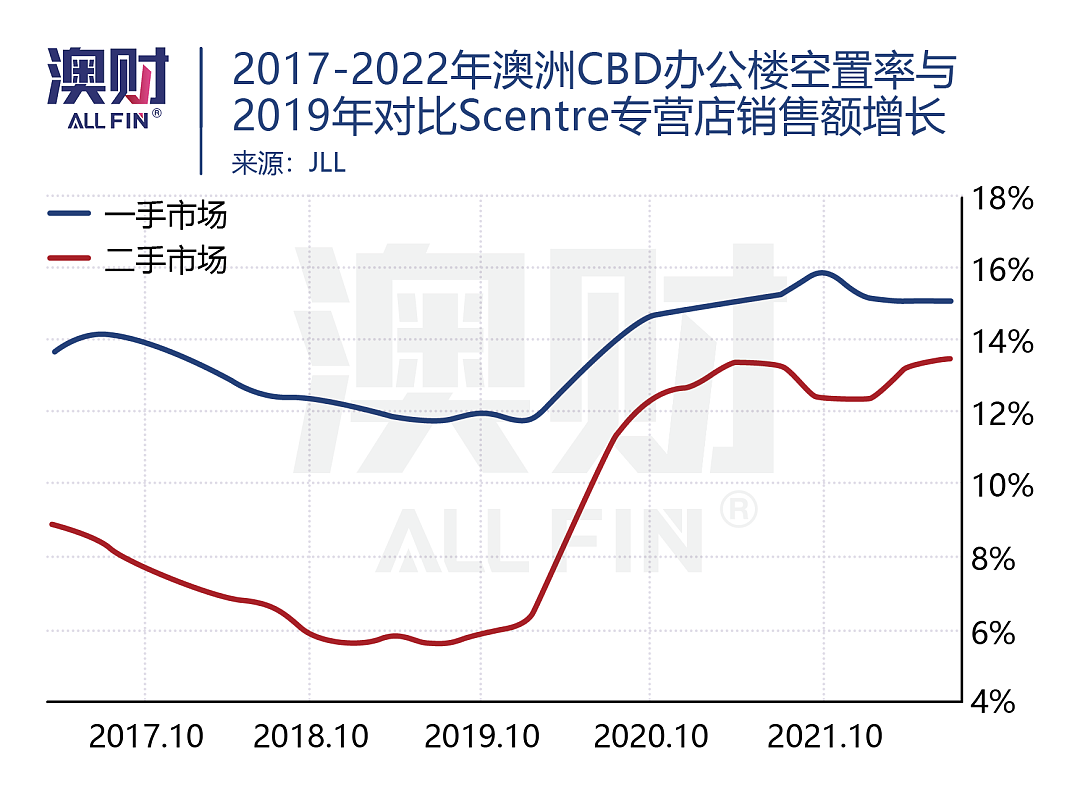

不过值得注意的是,可转租物业数量虽然在降,但办公地产空置率仍处5年高位。

据仲量联行JLL数据统计,6个澳大利亚主要城市的CBD办公楼中,今年第三季度有5个都出现了积极的需求,但CBD办公楼的空置率依处于近5年历史高位。

其中,墨尔本CBD写字楼空置率从第二季度的10.4%上升至13%,悉尼CBD空置率从9.3%升至10.1%。

形成高空置率的主因是当前宏观经济的不确定性和疫情后保持混合办公的模式,让许多大公司不确定未来的增长轨迹或正通过裁员来缩减公司规模。

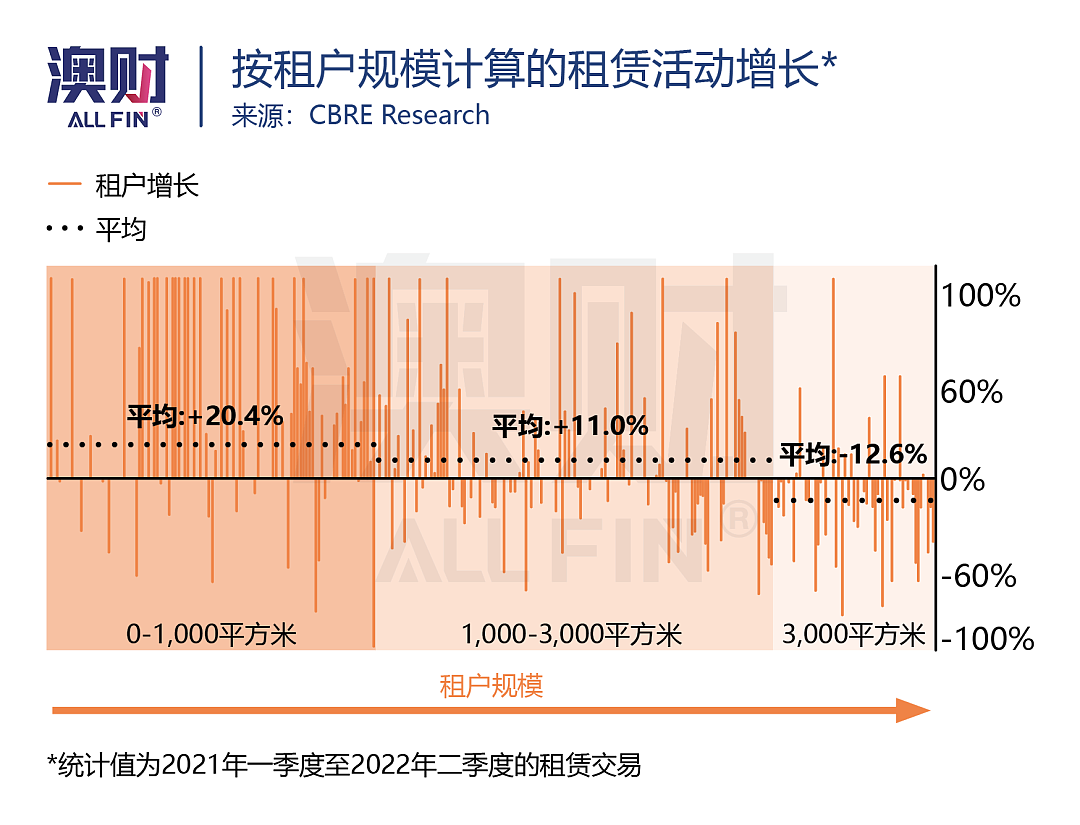

不过有趣的是,在大公司拼命缩减办公场地的同时,中小型和高品质办公场所的租赁需求却在大幅提升。

据世邦魏理仕(CBRE)研究数据显示,1000平方米以下的租户增速最为强劲达20.4%。

而大公司由于员工返回办公室的速度较慢,更倾向于提高共享办公桌率的同时削减成本。

与此同时,CBRE太平洋办公室租赁负责人表示,2022年上半年,高端写字楼的租赁约占澳大利亚CBD租赁活动的95%,仅5%的公司选择非拎包入住的办公室。

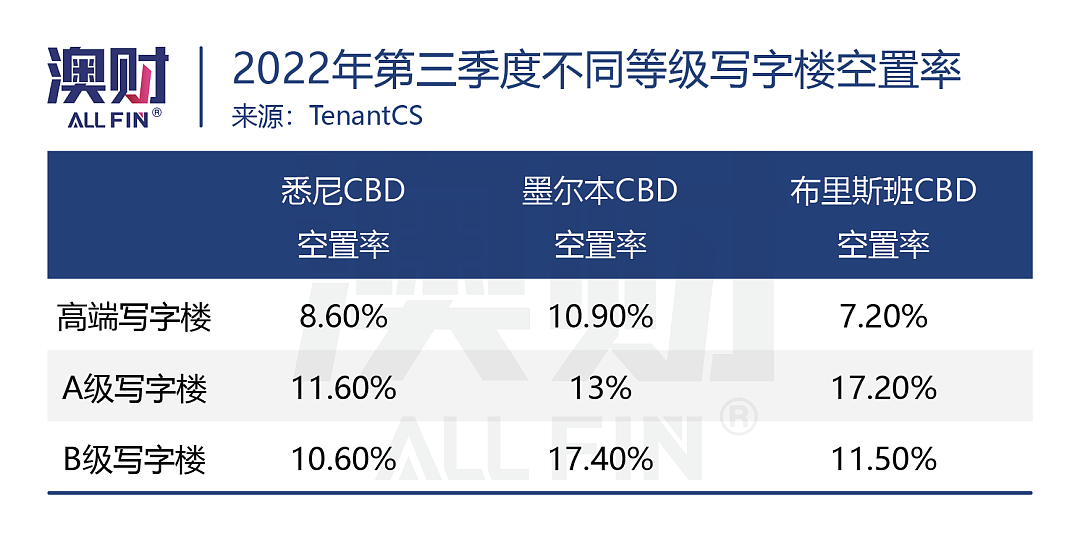

另据TenantCS调查,澳大利亚主要城市高端CBD写字楼的空置率也远低于其他级别的写字楼。

工业地产:

电商需求旺盛,空置率全球最低

不同于受疫情重创的零售和办公地产,澳大利亚工业地产在今年的加息潮中“毫发无损”。

受电子商务和外包业务增长的推动,商家对于仓库空间的需求也在不断增长,而澳大利亚今年工业和物流空间的供应量反而减少了60万平方米,使澳大利亚成为全球物流市场最紧张的国家。

CBRE研究数据显示,2022 年上半年,全澳 5000 平方米及以上仓库的空置率,从去年 12 月的 1.3% 降至0.8%。

这使得澳大利亚成为工业地产全球空置率最低的国家,领先于瑞典(1.1%)、比利时(1.3%)、英国(1.6%)和香港(2.3%)。

供需错位带来超低的空置率也引发了租金的快速上涨。

据JLL第三季度数据显示,租金增长创新高。在全澳范围内,黄金地段的平均净面积租金环比增长9.3%,达154澳元/平方米,年增长率达22.2%。

其中,主要推动力来自悉尼外环西区和珀斯东区,租金环比增长分别为19.8%和15.1%,这都是自JLL开始追踪工业市场以来的最强记录。

更为重要的是,受疫情影响,澳大利亚消费者购物行为迎来“巨变”,越来越多的澳大利亚人开始转向并习惯于在线购物。

但澳大利亚电商市场一直落后于其他发达国家,凸显工业仓储地产后劲十足。

CBRE研究主管表示,杂货类在线购物占2021年澳大利亚在线零售总额的20%,但仍只占全澳食品杂货总支出的3%。

在一份31个国家的电商渗透率统计和排名报告中,澳大利亚得分仅为37分(满分100分),排名第14位,而中国以83分位居榜首,英国69分位居第二。

CBRE研究主管进一步补充到,电子商务的显著增长推高了对物流空间的需求,预计澳大利亚需要至少额外180万平方米的空间,然而澳大利亚的新仓储空间相对有限并且供应长期短缺。

写在最后:

REITs物美价廉,高分红率更诱人

受到高利率环境的影响,今年以来房地产板块是澳交所(ASX)表现最惨的板块之一,但如果仔细区分,不同商业地产细分REITs的表现大相径庭:

零售地产复苏进程慢。CBD购物中心由于员工重返办公室和旅游业都还在缓慢复苏中,且由于整体宏观经济对非必需消费依然持悲观态度,因此短期前景不明。

办公地产处于复苏初期。由于澳大利亚每个主要城市重返办公室的步调不一,不同地区办公地产恢复速度参差不齐,不过高品质的办公场所目前更受青睐。

工业地产“毫发无损”。空置率全球最低,强劲的需求带动租金不断增长。并且澳大利亚电子商务渗透率较低,物流仓储等工业地产未来发展空间较大。

总体来看,商业地产短期依然会受到加息带来的融资成本上升的影响,除工业地产依然强劲外,零售和办公地产短期内恢复到低利率时期的繁荣几乎不可能。

但目前价格偏低、分红率又高的REITs可谓“物美价廉”,此类资产依然有一定的长期投资价值。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64