美国3月核心PCE数据再超预期,下半年还会降息吗?(组图)

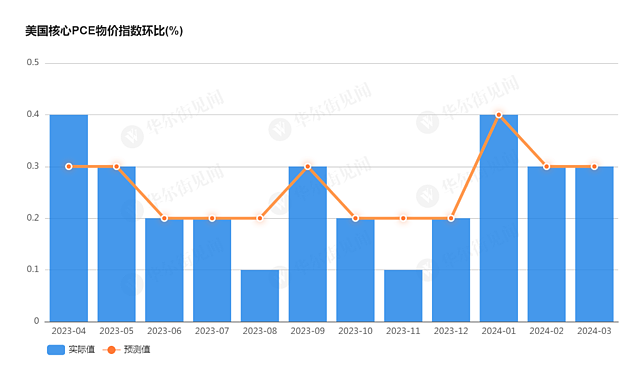

继一季度核心PCE物价指数意外回升后,3月通胀数据再超预期。

4月26日周五,美国商务部最新数据显示,美联储首选通胀目标、剔除食物和能源后的3月核心PCE物价指数同比增速为2.82%,预期2.7%,前值修正值为2.8%。环比增速0.3%,符合预期,持平前值。

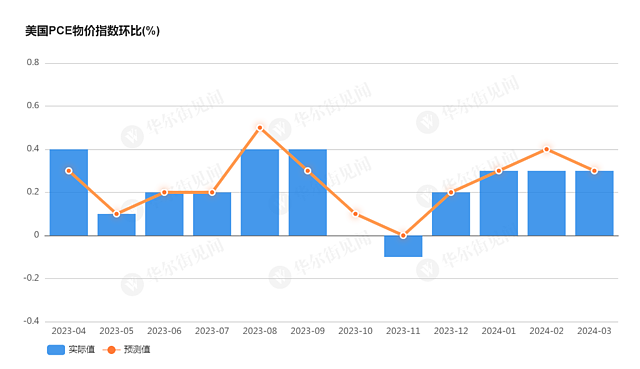

美国3月PCE物价指数同比增速为2.7%,超出预期的2.6%,前值为2.5%。环比增速为0.3%,符合预期,持平前值。

按三个月年化计算,核心PCE物价指数跃升至4.4%。

分行业看,在服务业的带动下,整体PCE物价指数环比、同比双双加速。对核心PCE物价来说,服务价格也是最大的推手。

不包括住房在内的服务通胀再次走高,前值同时被上修。其中,运输服务和其他服务是最大的推升因素。

支出环比增速攀至年内新高

支出环比增速攀至年内新高

经通胀调整后的实际个人消费支出同比0.5%,超出预期的0.3%,也超出前值0.4%,创下今年以来最大涨幅;环比增长0.8%,是自2023年1月以来的最高水平。

个人收入也有所增长,但不及支出,环比0.5%,较前值0.3%有所上升,符合预期。

其中,政府和私人工资加速增长:政府工资同比从12月22日的最高值8.3%升至8.5%,私人工资同比从5.4%升至5.5%,也是自12月22日以来的最高水平。

同时,这意味着个人储蓄率从3.6%暴跌至3.2%,为2022年11月以来的最低水平。

数据公布后,美股盘前期指涨幅扩大,标普500指数期货涨1%至盘前高点,纳斯达克100指数期货涨1.4%。美国10年期国债收益率短线下行约3bp,报4.650%。美元指数下行逾10点,报105.66。

通胀数据连超预期,美联储下半年还会降息吗?

通胀数据连超预期,美联储下半年还会降息吗?

今年以来,美国通胀数据接连超预期,让美联储处境艰难。

年初高涨的降息预期随之降温。在最新的PCE数据公布后,交易员加大了对美联储将于9月进行今年首次降息的押注,概率为65%,高于数据公布前的60%。

在一季度GDP和PCE物价数据公布后,有“新美联储通讯社”之称的知名财经记者Nick Timiraos撰文称,周四发布的美国经济活动报告,为投资者和美联储政策制定者们带来了最新的不愉快的警醒。

最新数据表明,美国通胀在经历了去年下半年的完美降温后,被证明比预期更加顽固,并且已经有连续三个月的数据如此证实。

此前,包括美联储主席鲍威尔在内的许多美联储官员最初将1月和2月较高的通胀数据归为通胀降温道路上的“颠簸”。在3月FOMC会议的新闻发布会上,鲍威尔称这些数据并没有真正改变整体情况。

花旗:今夏仍将降息,保增长是关键

花旗:今夏仍将降息,保增长是关键

美国第一季度GDP增速低于预期,周五公布的3月核心PCE物价指数又超预期,让市场担忧美国经济可能进入滞胀。

不过花旗银行日前公布研报认为,虽然3月核心通胀未进一步放缓增加了7月而非6月降息的可能性,但花旗仍然认为市场在今年完全淡出降息的定价是错误的。

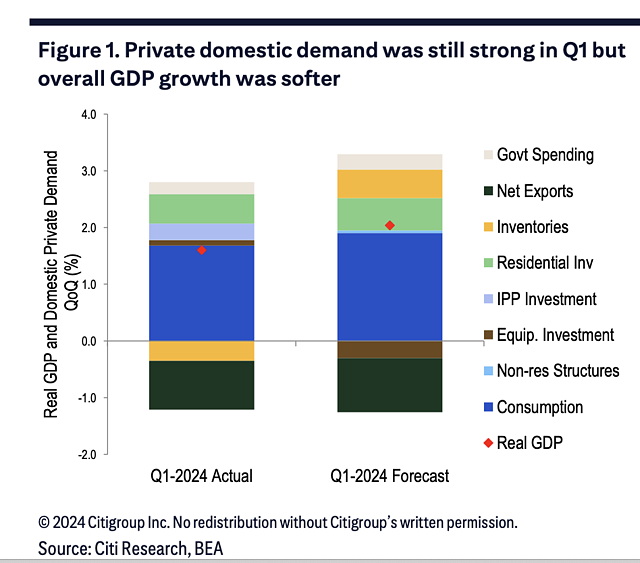

这是因为,增长放缓的担忧将是美联储考虑降息的关键因素,而第一季度GDP的细节显示财政刺激的支持在减弱,商品支出也较软。因此花旗认为,尽管通胀尚未持续放缓,美联储仍将在今年夏天降息。

周五美国商务部公布数据,美联储首选通胀目标、剔除食物和能源后的3月核心PCE物价指数同比增速为2.82%,高于预期的2.7%,前值修正值为2.8%。环比增速0.3%,符合预期,持平前值。

面对出现滞胀倾向的数据,花旗认为,这为美联储官员考虑今年何时降息提供了一个不舒服的背景。但鉴于第一季度GDP的细节显示,私人国内需求较强,现在的焦点可能更多地在强劲的通胀数据上。

研报指出,第一季度核心PCE通胀意外大幅上升,3月核心PCE通胀也超出预期,但值得注意的是,这符合美联储的预测。

花旗此前依据3月PCE核心通胀2.7%的数字预计美联储仍将坚持6月降息。

但随着3月通胀加强,花旗认为,7月降息的可能性相对于6月有所增加。研报继续认为,市场在今年完全淡出降息的预期过于激进,仍然认为美联储从今年夏天可能开始降息。研报指出,在这些降息的考虑中,一个关键的考虑因素将是增长担忧,因为更长时间的高利率会对需求造成压力。

根据研报,虽然第一季度GDP的细节比整体1.6%的增长更为积极,但仍然看到国内需求放缓的迹象。商业设备投资强于预期,但发货量已在放缓。非住宅投资和政府支出在第一季度也放缓,这与建设支出疲软的数据一致,因为对建设项目的财政支持可能已达到顶峰。政府支出在第一季度对GDP增长的贡献为0.2%,相比之下,过去五个季度中基本上每个季度的贡献为0.8%到1%。此外,强劲的住宅投资也应随着更高的利率影响住房需求而减弱。

同时,过去几个季度,强劲的消费越来越多地由少数几个部门带动,如医疗保健和金融服务。研报说,过去这几个部门的通胀并未增强,花旗对此感到惊讶,因为这表明实际支出过高。如果只基于少数几个部门,则服务支出的持续强劲看起来不太稳定。第一季度的商品支出也有所下降,通常会导致服务业放缓。

花旗认为,从表面上看,第一季度的私人国内需求和通胀都很强劲,美联储将对保持利率不变感到舒适。但展望未来,由于经济活动和劳动力市场数据的裂痕,花旗预期,在通胀持续放缓之前,更明显的增长疲软迹象将使美联储降息。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64