小米开盘即破发,一度大跌近6%,10张图告诉你真相

编者按:

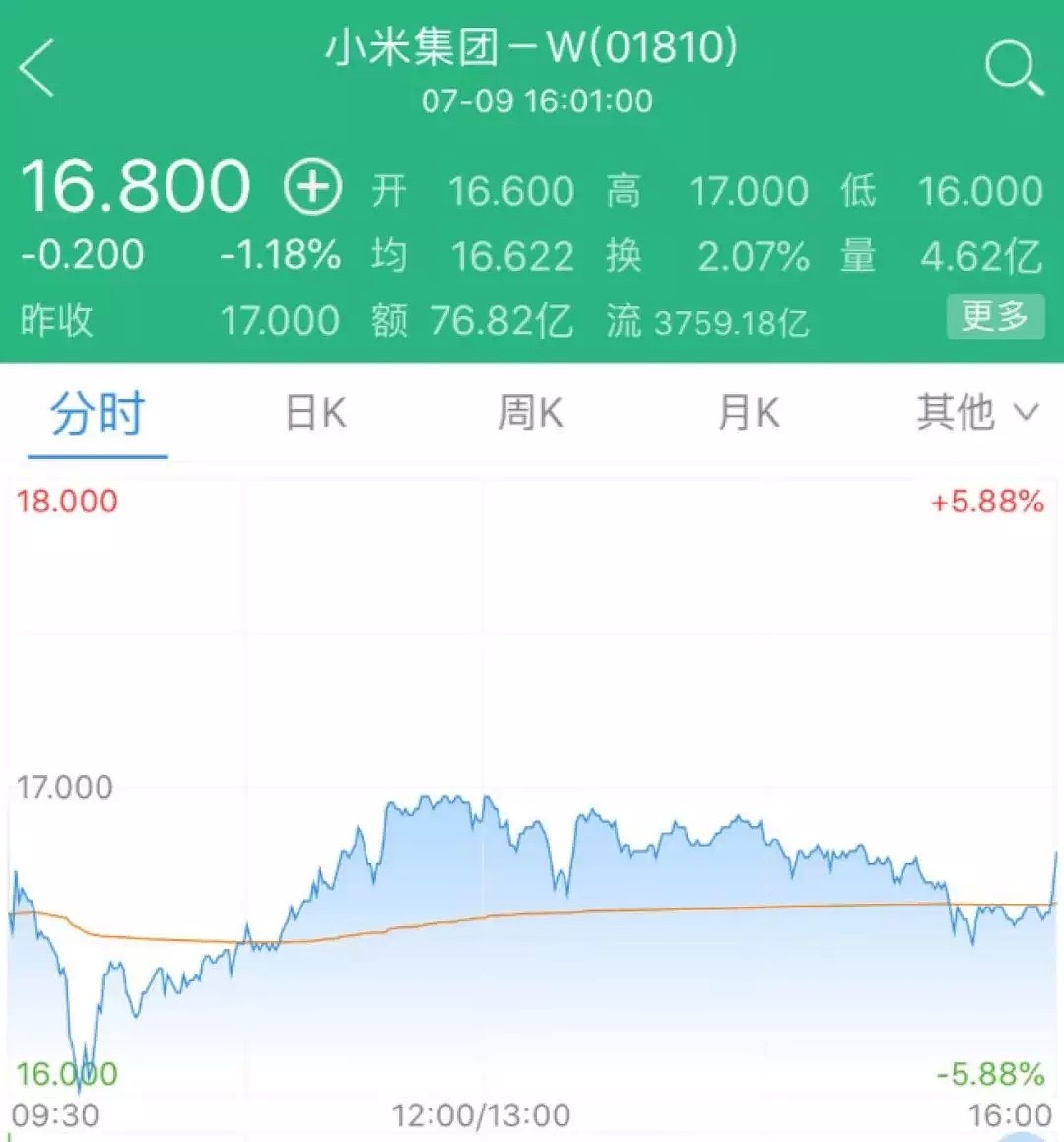

今日(7月9日),小米集团正式在香港主板上市,股票代码1810.HK,招股价17港元。这是港交所第一只以“同股不同权”方式上市的新股。

昨日,小米创始人雷军发布致全员公开信称:“明天,让我们一起见证伟大时刻!”

近日港股表现疲弱,整体呈现负面情绪,上半年赴港上市的大陆企业有近七成破发,再加上小米上周五在散户暗盘交易中收盘较发行价折让2.9%,场外暗盘价更跌超10%,令投资者高度关注今日小米会否破发。

今晨集合竞价阶段,小米股价跌2.35%,报16.6港元,低于17港元招股价。开盘后小米即告破发,跌2.35%,报16.6港元,随后一度跌近6%。

临近早盘收盘,小米股价大幅回升,一度回升至17港元。但午后又波动下跌,收盘前虽有小幅拉升,仍收跌1.18%。

上午,雷军回应小米股价表现时称,因为最近大势不好,短期股价不是最重要的,长期价格是最重要的。过去一个星期焦虑的是万一跌的很难看,怎么见人。小米过去8年有起有落,但特别顺。这次IPO从低点开始,未必不是好事。最重要的是调整心态,把公司做好。

稍早,雷军在港交所发表致辞时表示,最近正是全球资本市场风云变幻的时候,感谢十多万投资者在此刻真金白银的投入表达了对小米的认可和支持,包括李嘉诚、马云和马化腾等,感谢!尽管大势不好,但好公司依然会脱颖而出!

此前,一通、耀才与致富等券商已提醒客户,若小米在周五暗盘交易破发,持货较多的孖展客户倘不愿补仓,在下周一小米正式挂牌时或被代为实时沽货。

十张图详解小米估值真相:

为何低至480亿美金,仍压力重重?

几个月前寻求千亿美金估值的小米最终以484亿美元的IPO市值登陆港交所,首日交易盘中最大跌幅一度超过6%。

见智研究所于6月23日小米IPO路演期发布《关键指标失速的小米,值七百亿美元吗?》一文,指出,小米的乐观估值在520亿美金左右,安全边际在420亿美金左右。

见智研究认为,香港市场最终给予小米一个中性偏乐观的估值,展望未来6个月,小米仍将面临持续的估值压力。

我们的核心观点:

1.估值不是炒概念

小米海外互联网业务变现路径尚不清晰,但市场已经给予估值预期;IOT物联网则尚未找到净利润高速成长的路径;新零售对于小米而言是硬件销售的组成部分,并不单独创造额外的价值,生态链股权投资收益则更应看作一次性收益,并因和小米销售渠道的强关联而饱受争议。

2.目前小米的估值隐含的市场预期不低:

(1)营业利润增速:2018年、2019年营业利润增速分别不低于80%和40%,且以2017年58.4亿营业利润为基础,实现5年5倍;

(2)手机销售量增长:小米需在维持国内市场份额的基础上,保持海外销售量的快速增长,且用3年时间实现海外销量与国内销量基本相同,5年之后,海外销售量大于国内销售量;

(3)互联网服务增长:在维持海外手机销售高增长以不断积累MIUI客户的同时,需尽快找到海外互联网收入路径。

3.小米目前的估值压力主要来自于:

(1)从中长期看,海外互联网收入路径能否实现对小米的估值影响极大。如果海外互联网业务无法实现规模化收入,对估值的影响会在100亿美金左右,对应目前市值折让20%。

(2)从短期看,手机销售在保持国内市场份额的同时,必须实现海外市场的高速增长。

(3)综合来看,小米估值处于易下难上阶段,手机销售量的风吹草动、海外互联网收入变现能力的任何质疑都对估值构成极大压力,而边际的改善效果对估值的影响并不高。

4.小米估值的向上跃升,需找到新的增长动力,无论是来自IOT,还是来自互联网。我们期待着小米的快速进化。

*如果您对小米的估值和投资有极大兴趣,或有意向获得支持本文的相关数据,可以微信添加“hellojianzhi”与我们切磋。*

以下是全文:

01,小米价值的来源是什么?

见智认为,对于向小米这样商业逻辑清晰的公司而言,为股东创造净现金流是价值来源的核心。到目前为止,小米的净现金流主要来自两大块:智能手机及IOT硬件销售,互联网服务。

估值不是炒概念。

互联网服务并不必然对应着高估值,核心还是看增长预期。(1)从市场划分角度看,小米依托于智能手机构建的互联网服务生态,在国内有清晰的变现路径,但在海外市场仍在探索中,存在较大的不确定性;(2)从国内市场月活跃用户总量增长的角度,在最近一年,小米MIUI用户总量增速已经失速;(3)从核心应用变现能力的角度,除应用商店、游戏中心、浏览器三大核心应用外,小米生态尚未出现其他重量级应用。而前三大应用并不存在高速增长的前景。详细分析可参见我们上一篇文章。

IOT物联网尚没有找到净利润高速增长的路径。小米宣称,IoT平台已经连接了超过1亿台设备(不包括手机和电脑),是全球最大的物联网设备连接平台。然而,小米并没有进一步透露这1亿台设备的销量构成部分。见智倾向于认为,小米手环(总出货量4500万左右)、

小米路由器(总销售1500万台左右)、小米电视+小米盒子(总激活用户1300万左右)占据至少60%以上的设备数。这一类商品和小米手机一起构成低毛利产品组合,销量增长对净利润的贡献能力并不高,只有极高的GMV增速才能支持利润的高增长,这并不现实。

小米的新零售业务模式无法给予单独的估值,小米新零售体系本质上在销售小米生态链产品,零售成本直接计入手机及IOT销售相关费用,销售利润在相关产品利润中获得体现,并计入相关业务估值,新零售本身不创造额外价值。

小米生态链股权投资收益不能再次给予PE。事实上,小米生态链企业高度依赖于小米销售渠道,其股权价值的增长记作小米的经营利润,本身就存在股权增值定价问题,且销售价值已经在商品利润中获得体现,更不可能将股权增值再给予一个PE值算作小米生态链价值。谨慎的讲,这一部分价值不应在估值中有体现,最乐观的看,亦仅适合一次性计入股权增值。

02,小米目前估值隐含着怎样的市场预期?

我们将480亿美元左右估值所对应的核心假设图表化,方便读者理解目前的估值水平由哪些因素来支撑:

1.整体预期:营收构成情况

数据来源:见智模型

在2017年业绩基础上,未来五年,小米的互联网服务收入需翻4.47倍,IOT及生活消费产品服务需翻3.75倍,手机销售收入则在2017年基础上实现翻倍。

2.智能手机销售业务

(1)国内市场情况

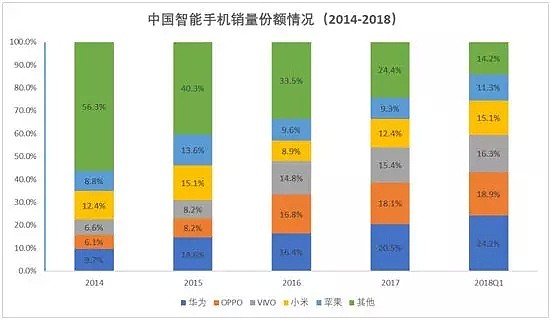

数据来源:IDC,见智整理

从上图看,国内手机销售市场逐步被苹果+华为+OPPO+VIVO+小米五家所垄断,2017年全年和2018年Q1,小米销售份额占比快速提升。华为则多年保持持续强势。

(2)小米海内外销售量预期

数据来源:见智模型

在国内激烈竞争的情况下,小米积极主动开拓国际市场,我们给予小米国际业务较高增速,这一增速意味着,在2021年,小米国际销售量将超过国内销售量。

3.IOT及生活消费品

小米依然在快速丰富IOT生态链产品,我们给予2018年、2019年分别60%和30%的增速预期,2020年开始的增速调整为20%左右。体量越大,增长越难,这一预期相对偏乐观。

4.互联网服务

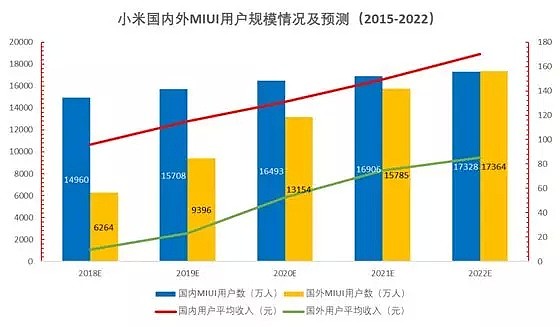

(1)小米MIUI用户规模变化

数据来源:见智模型

我们将小米总的MIUI用户规模按照国内和国外进行分拆,以更清晰预测两块市场对其估值的影响。国内市场部分,考虑到近一年MIUI的激活数据及市场格局,我们给予较低的增速预期,海外部分则给予较高的增速预期,并预测2022年海外用户和国内用户规模等量齐观。

在单个客户平均收入层面,我们均给予持续增长的假设,海外客户平均收入相当于国内客户平均收入的50%(主要客户群体在印度且海外市场竞争激烈)。

(2)互联网业务收入预测

数据来源:见智模型

我们给予小米互联网业务海外部分比较激进的增速预测,国内部分则维持在20%-25%区间,国内部分2019年预测增速为26%。

以此计算,到2022年,海外互联网收入和国内互联网收入的比例将达到1:2。

整体上看,未来五年互联网收入的增速预测分别为:51.07%、35.29%、40.98%、29.95%、19.61%。这一增速预测非常乐观。

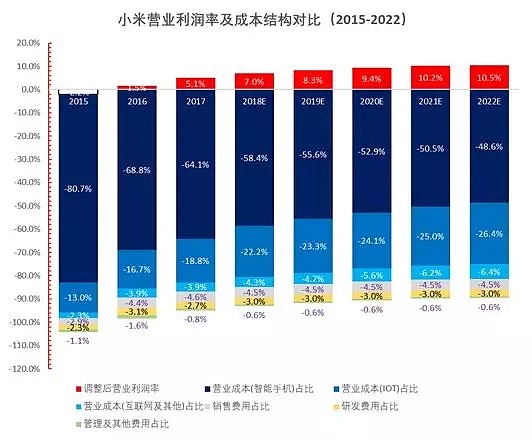

5.预测结果1:营业利润及其增长

数据来源:见智模型

根据上述2-4及成本情况,小米未来五年盈利增速分别为:88.89%、43.19%、33.40%、26.34%和17.69%,以2017年为基础,盈利5年翻5倍方能支持目前的估值水平。

6. 预测结果2:营业利润率及成本结构变化

按照上述预测,因互联网业务的贡献,小米的营业利润率将缓步抬升。

7.综合讨论:目前估值隐含的关键假设一览

(1)营业利润假设:2018年、2019年营业利润增速分别不低于80%和40%,且以2017年58.4亿营业利润为基础,实现5年5倍;

(2)手机销售量假设:小米需在维持国内市场份额的基础上,保持海外销售量的快速增长,且用3年时间实现海外销量与国内销量基本相同,5年之后,海外销售量大于国内销售量;

(3)互联网服务假设:在维持海外手机销售高增长的同时,需尽快找到海外互联网收入路径。手机的高销售增速来实现海外MIUI用户的积累,并于5年之后具备国内市场同等用户规模,海外收入路径清晰以实现变现,为股东创造净现金流。

03,小米的估值为何面临压力?

见智认为,小米目前的估值压力核心来自于:

(1)从中长期看,海外互联网收入路径能否实现对小米的估值影响极大。互联网业务是小米的高毛利业务,其对营业利润的贡献占比接近50%,并将继续扩大。我们的模型显示,如果海外互联网业务无法实现规模化收入,对估值的影响会在100亿美金左右,对应目前市值折让20%。

(2)从短期看,手机销售在保持国内市场份额的同时,必须实现海外市场的高速增长。投资者会紧紧盯住手机销售数据,如果不及预期,无论对传统硬件业务还是互联网业务的预期都是较大的打击。

(3)综合来看,以现有小米业务观察,估值处于易下难上阶段,手机销售额的风吹草动、海外互联网收入变现能力的任何质疑都对估值构成极大压力,而边际的改善效果对估值的影响并不高。

小米估值的向上跃升,需找到新的增长动力,无论是来自IOT,还是来自互联网。

04,小米何时能进入新的价值成长通道?

见智认为,从静态角度看,小米目前的估值隐含着较高的市场预期,展望未来6个月,向下的风险整体大于向上的空间。小米股价上升通道的打开,需要这家公司快速不断的进化,在IOT或互联网领域孵化出让市场眼前一亮的新业态。

好公司和好的投资回报是两回事。小米是一家好公司,它用极短的时间重组了手机硬件和移动互联网应用的生态链,为过亿的米粉带来了卓越的产品体验,是中国商业生态的创新者和建设者。

但小米尚不具备给二级投资者带来持续超预期回报的能力,我们期待着率先进入公开市场的小米能持续进化,用最快速度将估值压力转化为乐观预期,为投资者带来卓越回报。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64