还想海外逃税?做梦!国家重拳出击,这几类人的好日子到头了!(组图)

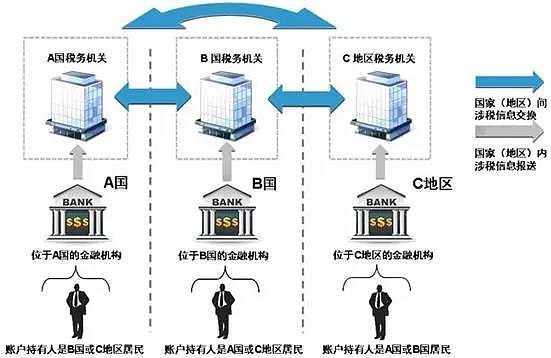

九月起,CRS在中国正式实施。这是中国首次开展金融账户涉税信息的自动交换。

这意味着,中国税收居民在其它参与CRS的几十个国家的金融账户信息,将被交换给中国税务部门。

更为重要的是,在通过CRS信息交换,核查到纳税人是否履行了纳税义务后,日前最新通过的新个税法新增的反避税条款,将直接为税务部门要求纳税人补缴税款提供法律依据。

“反避税条款+CRS”双拳出击,

环环相扣的政策来临!

以下事项,

每一位在海外拥有金融资产的纳税人,

都应知悉并自查。

以往因为监管缺失和法律漏洞,有些人可能没有交,甚至没意识到自己要交,但不代表你不该交。

存心借此逃税避税之人更不用说——他们的好日子,已经到头了!

资料图 洪少葵摄

关于CRS,这些你要知道

1

什么是CRS?

CRS全称commonreporting standard,是经济合作与发展组织(OECD)公布的《金融账户涉税信息自动交换标准》,即全球范围内的金融账户涉税信息自动交换“统一报告标准”。

简单地说,它就是各国政府互助合作,相互通报对方公民在自己国家财产信息的标准,以共同打击纳税人利用跨国信息不透明进行逃税漏税及洗钱等行为。

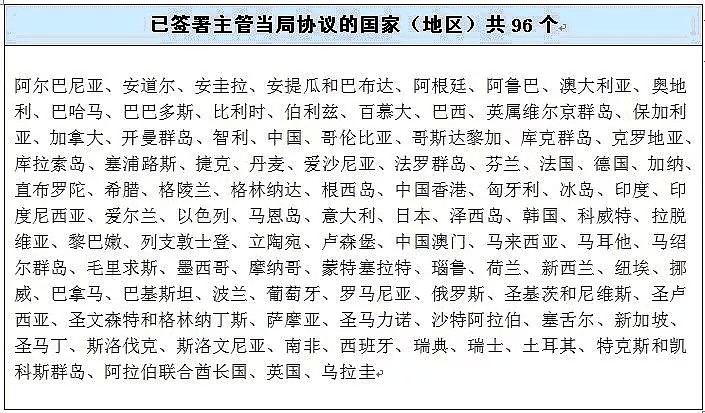

图片来自中国国家税务总局官网

9月1日,中国国家税务总局首次与多个国家(地区)税务主管当局进行金融账户涉税信息自动交换。

从此以后,中国公民和税收居民即使不主动申报自己的海外收益,这些信息,也将被中国税务部门轻松获得。

图片来自中国国家税务总局官网

2

CRS交换的信息有哪些?

CRS交换的信息主要包括以下三个方面:

1)海外机构账户:存款机构、托管机构、投资机构、保险公司在内的几乎所有海外金融机构。

2)资产信息:存款账户、托管账户、具有现金的保险合同或年金合同、持有金融机构的股权/债券收益。

3)账户内容:账户及账户余额、姓名及出生日期、税收居住地、年度付至或计入该账户总额。

需要注意的是,中国实施CRS后,将以“税收居民”身份而非国籍信息来判定进行信息交换。

举例来说,李先生是加拿大国籍,但是长居中国并在中国工作,那么李先生就是中国的税收居民,在境外的金融账户信息需要交换给中国税务当局,而非加拿大税务当局。

3

CRS主要影响哪类人群?

在中国,CRS涉及两类税收居民:

一是在中国境内有住所的中国公民和外国侨民,不包括虽具有中国国籍却并未在中国大陆定居的自然人。

二是在中国境内居住,且在一个纳税年度内一次离境不超过30天,或多次离境累计不超过90天的外国人、海外侨民及港澳台同胞。

以上居民中,具体这6类将受影响:

1)在海外有金融资产配置。比如,在英国汇丰银行存有1亿英镑存款的人。

2)在海外持有壳公司投资理财。

3)在海外国家和地区购买高额人寿保险。比如,香港是CRS签约地区,那么此后,香港的保险公司要将境内历史上已购买过大额保单的高净值客户的保单资产信息报告给中国大陆税务局。

4)已设立海外家族信托。

5)在海外藏钱的境内公务员。CRS信息互通后,国家公职人员此前若在境外藏钱,那么就可能面临刑事责任了。

6)在境外设立公司从事国际贸易的人群。

也就是说,如果你居住在中国,没有境外投资的资产,那么CRS与你无关;

如果你在美国已经拿到绿卡,那么CRS与你无关,因为美国没有加入CRS;

如果你在海外只拥有房产、珠宝、艺术品、贵金属等,这些不属于金融资产,那么CRS也与你无关。

从先易后难的排查角度看,CRS交换初期重点检查的纳税人是高资产人群。

虽然CRS并没有把低资产人士排除在外,但交换账户信息会产生海量数据,即便有些低资产人士不愿意资产被“透明化”,但从实践角度来说影响并不大。

专业人士表示,100万美元以上的高资产人士,是这次全球资产透明化进程的主要攻克对象。

不得不说,CRS对这类高资产人士而言,确实是一次最大的危机。

他们一旦被查到在境外的巨额收入,不仅要面临大额个人所得税补缴,在境外设立的分公司,还将面临25%的企业所得税,合计税务总成本可能高达40%。

另外,此前已移民的华侨华人也可能受到波及。他们所隐藏的金融资产信息一旦被披露给移民国,极有可能面临税务补缴及各种罚金,甚至刑事责任。

关于反避税条款,这些必须了解

CRS是用来核查纳税人是否依法履行了纳税义务,并非交换回来信息就直接征税。

换言之,CRS只是敲门砖,真正的“大招”,是新个税法中首次引入的反避税条款。

让我们一起来看看新个税法第八条,涉及反避税部分的条款:

有下列情形之一的,

税务机关有权

按照合理方法进行纳税调整:

(一)个人与其关联方之间的业务往来不符合独立交易原则而减少本人或者其关联方应纳税额,且无正当理由;

(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配;

(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。

长期以来,中国所得税管理的重点在企业。此次新个税法首次引入反避税条款,意味着将相关个人避税行为纳入反避税体系。

专家建议高净值人士积极关注实施细则,充分审阅现有涉税安排的合规性,及早发现潜在税务风险,并采取必要措施确保新税法下个人的整体税务的有效与合规。

举个例子:

中国个人高先生在海外通过BVI(避税天堂维尔京群岛)空壳公司进行投资,BVI公司的利润只要不分配到个人股东层面,在现行税法下,高先生原本无需缴税。

而反避税条款下,中国税务机关可以以受控关联公司的名义,将没有商业实质的BVI公司取得的利润视同个人直接取得而课税。

反逃税力度全球升级,已有华人账户被封

事实上,不光中国,全球打击洗钱逃税的力度都在与日俱增。

7月,新西兰、澳大利亚各大商业银行开始冻结账户,要求确认开户人是否属于外国纳税人,其中涉及到大量中国居民。

澳大利亚国有企业Kiwibank发言人表示,银行在5月底向大约3000名客户发送了信件,并给客户14天期限来补充他们所需的海外税务状况信息。

澳大利亚银行ANZ表示,他们在一周时间内冻结了大约200位客户的账户,并将按照税法规定的要求,每周继续冻结账户。

西太平洋银行(Westpac)和BNZ也做了相同反应。

目前,澳、新两国银行已经冻结了上千个账户,而范围仍将持续扩大。

小侨奉劝大家:

一定要及时申报,合法纳税。

随着税务信息共享,反洗钱、反避税新规大力实施,逃税漏税、贪污违法等行为终将无所遁形。

你可以合理规划财产配置,也可以学习税务知识按规避税,但切莫被侥幸心理控制,认为海外是查无可查的逃税天堂。

税务问题东窗事发,

从来没有小事。

更何况,

如今“天堂”已不再是天堂。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64