豪宅被抄!20多万现金撒一地,多人疯狂逃窜,三名华人被起诉;这件事一定不要干,多名澳洲华人已中招

前言

很难想象,在加拿大一居民住宅内,居然有三名华人经理在经营非法赌场。

在警方到达后,还有多人携款逃跑,警察在其室内也发现了20多万加元现金。

尽管看似铁证如山,但有人却打死不承认。

01

加拿大华人“住宅区”开赌场,被查后多人携款逃跑

近期,加拿大警方对三名华人提出了指控。

他们竟然在一间民用住宅内,办起了非法博彩的生意。

据报道,当温哥华警方抵达温哥华一条安静街道上的多层住宅时,他们“观察到多人逃离住宅”。

最终,警方已对三名华人进行起诉,根据联合部队特别执法部队(CFSEU)称,此三人是赌场的经理。

事情还要从2020年说起,当地警方接收到多次举报投诉,被告知有人在此街区疑似开非法赌场。

甚至还收到了“有人涉及枪支威胁”的投诉。

于是警方对该住宅进行了多次的搜查,现场不仅查获了客户名单、手机、点钞机和超过$220,000加元现金,还有计分表、筹码、扑克桌和扑克等赃物。

根据民事没收索赔声明称,在逃跑者中,警察拘留了一些人并进行了搜查,他们携带的现金金额从最高的$75,020加元到最低的$355加元不等。

此外,调查人员还发现这个民用住宅看起来并没有人住在这里。

其中三个房间都有赌桌和摄像头视频监控,

其中一个房间被标记为“VIP”;

一间改造成带有视频监控系统的房间,用于监控住宅的内部和外部;

一间卧室被改造成专门存放扑克牌的储藏室。

不仅如此,在警方搜查过程中,他们还发现了一个装有近$93,000加元的购物袋,

其中一些是小捆的,上面标有名字,被认为是“买进的钱”。

当局警方认为:

“这就是“非法赌场”的证据。”

但被起诉的其中一个赌场经理Jia Min Cao却表示,自己合法拥有$75020加元,他还一直否认自己参与过任何非法活动。

根据土地所有权记录,该房屋被一家名为 Yanjiang Investments Ltd公司所有,该公司于 2018 年 11 月以 300 万加元购买了该物业。

联合部队特别执法部队在一份声明中表示:

“非法博彩活动破坏了我们金融机构的诚信,让犯罪分子获得犯罪收益,他们不仅是为了个人利益,而且助长了更多犯罪,像这样的执法行动具有强烈的直接影响和长期的破坏影响。”

像上述类似的事情还有很多,大家千万不要存在侥幸心理,千万不要非法盈利。

此前澳洲多名华人也“中招”,甚至被抄家。

02

澳洲多名华人被抄家,这样的情况不是个例

在澳洲,“洗钱”、“逃税”等违法行为绝对是大忌。

一旦被查处,豪车、豪宅、奢侈品等,这些最终都被“抄家没收”。

据报道,这两名中国人来到布里斯班后,就利用注册的一家空壳公司来“洗钱”。

他们更是利用“投资理财”等幌子对中国投资者进行诈骗,然后再利用这家空壳公司来转移赃款,比如买房、买车、买奢侈品。

经警方搜查,在他们购买的房产中,光是珠宝、汽车和其他奢侈品就价值850万澳币。

家里成箱囤满了高档红酒。

奔驰、路虎等豪车也都停放在门口,不过这些最终都被当局处理。

大量资产被警方盯上,然后进行抄家,显然已表明当局有足够证据证明其违法行为。

要知道,为了打击这帮想隐藏非法资金且在澳洲各种投资的犯罪分子,

澳洲警方不仅有专门的Balandin行动专案小组针对于此,而且中国警方也会联合澳洲警方来共同打击此类现象。

再比如,一对悉尼华人夫妇(Zhao Hui Shao和她的丈夫Eric Wang)因“涉嫌逃税$3200万澳币”而登上了澳媒头条。

根据澳洲税务局调查显示,这对华人夫妇竟然连续12年都在逃税,他们申报的收入远远低于自己的实际收入,最终共计逃税高达近$3200万澳币。

于是他们名下的11个银行账号和总价值共计近$1100万澳币的房产,都被法院冻结了。

大家切记一定要遵纪守法,因为当局很可能早就盯上你了。

03

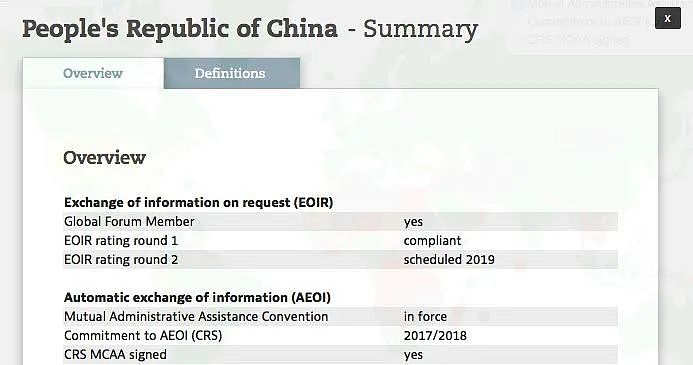

中澳CRS已实施,你的财产“无处可藏”

2018年9月,中澳开始首次进行了CRS协议(Common Reporting Standard,可理解为“海外金融账户共同申报准则”)中的信息互换,

要知道,这一政策可以降低海外犯罪的概率,也可以让你的财产“无处可藏”。

简单来说,CRS就是通过参与国家和地区之间交换税务居民资料,以提升税收透明度和打击跨境逃税。

CRS对应的只是一个标准,各国将以本国法律法规的形式落实到底。

如果你在中国,没有境外投资的资产,那么你可以不用考虑CRS。

中国将收集非税务居民金融账户信息和其他国家的金融机构进行交换。

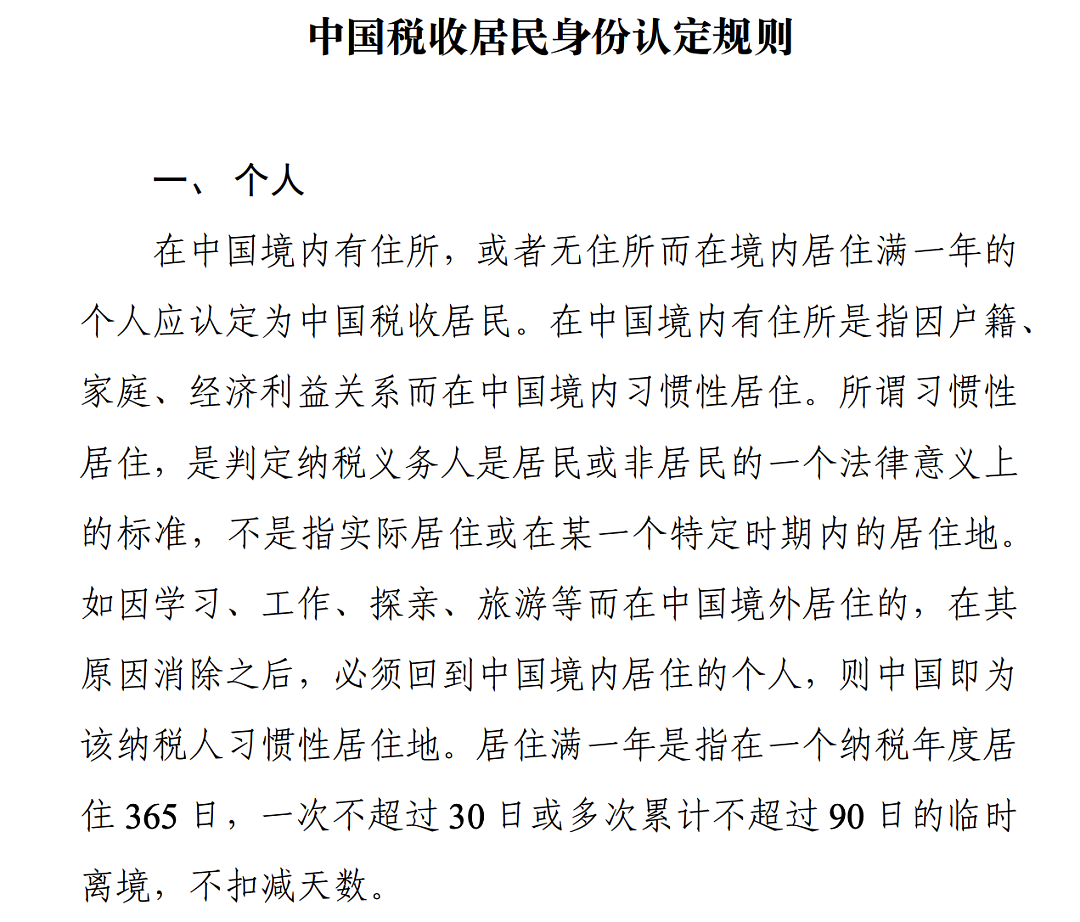

CRS的核心是税务居民身份,而不是法律居民身份,但税务居民不以国籍划分。

澳洲的税务居民:

如果纳税人在澳洲连续或间断至少183天,就会被认为是税务居民。

除非能够证明常住居所在海外,并且不打算常住在澳洲。

目前普遍会遇到的是这两种情况:

第一种是有海外金融账户的中国税务居民,即在中国境外拥有的任何金融资产,如存款、证券、投资型保险产品、投资基金、信托等,都有可能被视为当地的非居民金融账户而与中国税务局进行信息交换。

第二种是金融资产在中国境内的非中国税务居民(澳洲PR、澳洲临时签证以持有者等等),即在中国境内的金融账户将被视为中国的“非居民账户”,其账户信息将会被收集、报送,交换给其税收居民所在国。

CRS覆盖范围:利息、分红、账户余额、保险受益、金融产品套利、信托等;

CRS未覆盖范围:房产、珠宝、字画、贵金属、艺术品等。

举个例子:

比如一个具有中国国籍的人,工作和生活都在澳洲,一年绝大部分时间也住在澳洲,根据澳洲税法,他将被认定为澳洲的税务居民,而不是中国的税务居民。

因此,他在澳洲银行开立的账户,就不受《共同申报准则》的约束,

因为他不属于别国(比如中国)的税务居民,因此澳洲的金融机构也不会把他的信息上报给澳洲的税务机关(ATO)。

但是假设,他在中国的金融机构开立了一个存款账户,如果中国的金融机构根据他提供的信息确认了他是澳洲的税务居民,那么就会把他在中国的账户信息上报给中国的税务机关,而中国税务机关会把这个信息再转报给澳洲的税务机关(ATO)。

无论何时,遵纪守法是一定要做到的。

切勿因为一时的贪念,而断送自己的前程。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64