加密资产管理的过去、现在和未来(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

在美元泛滥退去后,在投机者激情过后,在市场露出峥嵘面目后,我们应冷静下来重新审视这场加密资产危机的影响,从而把握该行业未来走向。

【编者按】5月中旬,加密资产经历了一场“雷曼”式暴跌。在短短3天时间内,比特币价格从43000跌去35%至28000美元,加密资产整体市值减少了0.7万亿美元。从去年11月高点,比特币价格已经跌去超过一半。 这是一场加密货币世界的地震,深远地影响行业的走向。 但是正如丘吉尔说过:“不要浪费任何一次危机”。在美元泛滥的大潮退去后,在投机者狂热的激情散去后,在市场露出了他峥嵘的面目后,我们有必要冷静下来重新审视这场危机的影响,从而把握行业未来走向。本文系“展望暴跌后的加密货币世界”系列第一篇, 重点探讨加密资产管理。

不可忽视的机构力量

草蛇灰线,伏脉千里。加密世界和传统的股市一样,机构的力量主导市场的方向。比特币本轮的牛熊周期更替,背后一样有机构的身影。

2021年2月9日,特斯拉宣布用公司现金买入15亿美元比特币。这是机构对比特币为代表的加密资产态度转变的标志性事件。从此以后,机构不再认为比特币是“骗局”,而是和学术界与监管一样,把比特币当成是一种特殊的另类资产。 在热钱流动, 股市高涨,现金充裕的宽松大环境下, 高科技公司和华尔街投行纷纷买入比特币等主流币种,在2021年11月一举把比特币推向67000美元历史新高。步入2022年,全球通货膨胀高企,美联储加息缩表势在必行,美股特别是纳斯达克开始巨幅向下调整。为了应对流动性收缩和股价下跌等不利局面,机构切换到"去风险”(Risk Off)模式, 竞相减少比特币这种高风险资产。 5月4日,美联储宣布加息50个基点,创造了2000年以来美国最大的加息幅度。机构加速抛出高科技股和比特币, 开启了纳斯达克和比特币后连续暴跌的局势。

如果说比特币市场有“庄家”的话,那机构当之无愧。 所以,洞悉机构才能把握加密市场跳动的脉搏。

机构如何管理加密资产

机构的背后是高净值客户,家族企业,大学捐赠基金和养老金等大型资本。相对散户,机构最大的特点在于资金的大体量,交钱的专业性对严格的合规性。为了符合机构对专业、合规、安全的需要,传统的金融体系经过多年的演化,发展出一套成熟的机构管理资产的体系,也包含了机构管理另类资产的规范。由于比特币被公认是一种新的另类资产,监管和机构期望比特币等加密资产,逐渐融入目前现有的另类基金管理体系。

滴水穿石,非一日之功。加密资产融入现有金融体系,是个循序渐进的过程。 翻开金融史, 其实不管是股票还是房地产投资,最开始都是经历过散户占绝对多数,乱象丛生,随后监管不断介入,机构也逐渐成为主导力量,最后市场逐渐成熟。

以我们熟悉的股票为例,刚开始大多数人其实都不适合投资股票,但是他们高估自己的投资能力。在股市被市场教育,交了大笔学费后,大多数人才认清自己需要专业的股票投资服务, 因此金融市场出现股票共同基金和ETF。与此同时,市场逐渐出现了成熟的基金监管体系, 合规的基金牌照,资产托管,成熟的前中后台技术和系统,和独立的风控, 还有配套的会计审计律师团队等。

没有一个金融产品天生就是成熟的,加密资产也是如此。 比特币为代表的加密资产,其主要持有者的角色,也经历了从到散户到机构的演变过程。在早期,个人散户随着币价暴涨获得高额回报后,便过高评估自己的投资能力。经过熊市的洗礼后,散户逐渐需要更加专业安全的加密金融服务。与此同时,机构慢慢进入加密金融世界。两股力量的推动下,以服务机构客户为主要目的的加密资产管理体系逐渐发展起来。

目前加密资产管理体系发展到什么阶段? 可以从产品,生态,监管和人才条件四个方面来评估

1)产品:投资标的是否已经符合规模、接受度和独立性的要求,这是加密资管领域能否发展的一个重要前提。比特币和以太坊等主流币种市值已经超过万亿美元,虽然称不上巨大,但其体量也足够成为一个投资品种。 比特币和以太坊等主流币,已经被公认为加密资产,受个人,机构和监管的认可。且其产品特征和价格波动,独立于其他资产类型。所以从产品方面看,加密资产本身已经具备成为资管产品的条件。

2)生态:加密金融生态经过13年的发展,已经演化出以交易所为核心的丰富多层次金融体系。法币、币币、衍生品交易所如雨后春笋般涌现,其中不乏涌现出coinbase,ftx等合规有牌照的现货和衍生品大交易所。稳定币发展出以USDT和USDC等储备资产稳定币为主,其他多种稳定币为辅的欣欣向荣局面。专注一级市场的加密风投非常活跃,加密私募基金迅速崛起。 加密机构和传统金融机构在支付,托管,保险等通道逐渐打通并完善。专门为加密资产提供服务的经纪商、场外交易商,基金行政服务、审计、会计、律师等服务也日渐成熟。 加密金融生态的逐步完善,让加密资管有了成长的土壤。

3)监管:大部分国家对加密资产有AML,KYC严格要求,部分国家已经发放加密资产相应的牌照, 特别是美国,新加坡和迪拜为主的国家对加密资产的认可和相对宽松的监管,让加密资产管理有了合规的依据。

4)人才: 过去5年比特币暴涨的币价带来的财富效应,吸引了各路专业英才投身加密货币行业。市场多轮牛熊转化也进一步锻炼和培养了合格专业资管人才。加密行业已经不缺专业的金融人才。

可以看出,占市场主导地位的机构,采用以基金为主方式管理加密资产,加快了加密资产融入现有金融体系的步伐,也决定未来加密资管的大方向。而加密资管本身从产品、生态、监管和人才方面,也蓄积了进一步发展的动能。

加密基金的分类

广义的加密基金分为, 风投和私募基金,对冲基金, 共同基金, 交易所交易基金(ETF)。 其分类和传统金融的基金并没有太大区别,唯一不同的,是加密资管管理的底层产品,全部或者绝大多数是加密数字货币。我们对照传统金融的基金分类来了解加密基金。

1) VC风投基金和私募基金。

传统VC风投基金投资早期公司股权,并辅以各种资源帮助被投公司发展壮大,最后以股权转让,收并购,或者上市的方式获利退出。代表公司有红杉创投和IDG等大牌风投。传统私募基金和传统风投很相似,投资公司股权,期望后面股权推出。区别在,私募一般在被投公司发展中后期(B轮到pre-IPO)轮进入,投资金额和管理资金的规模也相应增大。比如黑石,软银,高瓴等。

相对股权, 通证代币(Token)先天具有更强的交易性和流动性。这个特点决定了加密一级和二级市场的高度联动,投资也不太细分早期中期和晚期,因此加密金融领域没有区分VC风投和私募基金,统称加密VC风投基金。加密VC风投基金投资早期区块链公司股权,或者其发行的通证代币, 同样也用各种资源辅助被投公司成长。在退出方面,除了传统股权的转让,收并购,或者上市外, 加密VC风投基金退出主要靠在加密货币交易所出售其被投公司的代币。代表公司有知名加密基金a16z, Drapper Dragon(德鼎创新),分布式资本等。 这些顶级风投VC基金,沿产业链上下游和新生态进行投资布局,扶持出交易平台、公链、社区、钱包、稳定币等关键的基础设施,引领了 Defi, NFT,DAO, Web3.0, 元宇宙等前沿赛道,是推动加密世界蓬勃发展的重要力量。

2)对冲基金。

传统对冲基金,综合管理多种金融产品和交易品种,普遍使用杠杆或者量化等多种交易策略,为客户赚取超过市场的回报,以此收取管理费和业绩费。传统对冲基金的巨头有文艺复兴科技(Renaissance Technologies), 桥水基金(Bridgewater Associates) 和城堡投资(Citadel LLC) 等。

加密对冲基金和传统对冲基金并没有太多区别,唯一特点就是交易产品和品种集中在加密资产。由于加密资产市场还很年轻,市场的广度和深度还不够,因此目前市场上纯加密对冲基金体量和影响力都比较小,行业还属于群雄争霸的局面。比如Pantera Capital 和 Three Arrows Capital虽然已经是业内楚乔,但算不上加密对冲基金的巨无霸。 根据pwc 2021年全球加密对冲基金报告, 全球加密对冲基金管理资产总额为38亿美元,这和传统单只对冲基金巨头动辄千亿美金管理额度比起来,不值一提。再加上传统对冲基金本身就是横跨多种金融产品,因此部分传统对冲基金都有涉足加密资产。 根据pwc同一份报告, 有五分之一的传统对冲基金,使用了其管理总额3%的资产,投资到加密资产中。

3)共同基金和ETF。

传统金融里的共同基金,本质上是把众多的投资者的资金集中在一起, 聘请一个基金公司的专职投资经理,利用其专业的知识和专门的系统进行投资获得回报。比如黑岩(BlackRock)和富达(Fidelity)管理的共同基金。 ETF和共同基金大同小异,区别在于比共同基金更加灵活和开放,流动性更强,能在公开交易所实时交易。近几年ETF蓬勃发展,超越共同基金成为大众投资的主流之一。比如全球最大,追踪标普500的SPDR S&P ETF。 共同基金和ETF相比前面的VC风投和私募基金,最大的区别在于其开放性和流动性。一般共同基金和ETF都能在很短锁定期后就能随时赎回。而VC风投和私募基金都有1年以上甚至3年的封闭期。共同基金和ETF由于要应对投资人的随时赎回,所以对投资的资产要求非常高流动性,因此也每天可以计算资产净值(NAV)。

正是因为ETF的开放性,流动性和受大众欢迎程度高, 反而在加密金融世界里,很难推进。由于美国证监会对加密资产的透明度、价格波动和市场操纵的心存顾虑,出于对大众投资人的保护,美国证监会多年来屡次否决比特币ETF的申请,加上近期币圈大跌Terra爆雷引发破产者自杀和投资人法律诉讼,美国监管批准比特币ETF看来遥遥无期。

相比加密资产ETF,加密资产共同基金的监管要求没有那么严格。因此加密资产共同基金近几年逐渐萌芽发展,2022年开始展现勃勃生机,成为传统金融机构进入加密世界的重要渠道。由于加密资产的共同基金都投资流动性强的二级市场(已经上市)的加密资产,也被称之为“加密市场二级资管基金”,简称“加密资管基金”,用以区别于投资一级市场的加密VC基金。

4)加密资产二级资管基金

合格的加密资产的二级资管基金一般都如下要求:1)需要合格投资人审核,不仅要做KYC和AML, 还要筛选出有资金实力和高风险承受能力和意愿的合格投资人;2)有最小投资额度,一般1万到10万美元起;如果对机构投资人最小投资额度更高;3)有1年以内的锁定期和赎回约定,投资标的一般流动性较好;4)有指定有牌照的加密资产托管机构,保证资产的安全;目前加密市场上通用的加密资产托管是BitGo, Coinbase和 Fidelity Digital Asset Service. 5) 有独立的行政和会计管理服务机构,用于给投资提供独立的每日净值计算(NAV),接受客户的申购和赎回指令; 6)有指定的独立审计和律师事务所。

以上6项条件是投资人鉴别合规基金和非合规基金的重要标准,适用于传统的共同基金和加密共同基金。 要着重指出的是,我们在选基金的时候,除了以上条件外,最重要的一项,即是评估合格的基金管理公司和专业的基金经理。 这也直接决定了基金费用的计算方式。

按照投资管理公司(或者投资经理)的投资策略, 加密资产的二级资管基金分为两类: 第一类被动管理基金(或者指数基金),它不需要专业基金经理做投资决策,只要被动跟踪投资单个或者多个主流币种,比如灰度Grayscale的GBTC跟踪比特币 (备注,GBTC虽然以信托方式,其本质和共同基金没有区别),或者Bitwise的 10 Crypto Index Fund。 这类基金管理简单,一般只收取1%左右的管理费。另一类是主动管理的基金,专业的基金投资经理, 通过基金公司通过提供的强大投资平台和系统,通过特定的投资策略为投资人带来回报,比如BBShares 币币基金等。 这类基金收费一般参考对冲基金的收费方式,收取2%-5%的基金管理费,20%-30%左右的业绩抽成。

主动管理还是被动管理

传统股票市场里,被动管理基金目前发展成为市场主流,然而在加密金融世界,主动管理基金却是未来主导力量,主要以下3个原因。首先,被动管理基金其实就是支付管理费,购买除投资能力以外的所有附加服务,比如托管,清算,审计,合规等。在传统的中心化的股票市场这些服务确实需要中心化机构提供,比如券商,基金公司,交易所等,个人是很难或者成本很高才能取代中心化机构的职能。然而在加密世界,以比特币为代表的加密资产天生去中心化。以比特币为例,只要记住一串密钥,就能省去托管需求。所有交易数据都在链上,清算和审计自动完成。一个免费钱包就可以在上千个中心化和去中心化交易所自由交易。因此,加密资产被动管理基金提供的价值远低于收取管理费。 换句话说,除非是机构需要有合规需要,否则投资加密资产被动管理基金还不如自己买币把密钥或者硬钱包锁在保险箱。

其次,股票的背后是企业,企业整体长期提供价值,因此股票长期必然是上涨的。 所以股票被动管理基金长期也应该上涨。对投资人来说,2%管理费在增长的净值面前还可以忍受。 但是以比特币为代表的加密资产的价值基础还非常模糊和脆弱。 学界和业界都还没有统一认定加密资产的价值根基在哪里。 换句话说,所有人都肯定股票长期看涨,当没有人能肯定比特币长期一定涨。 以2021年至今为例,任何买入比特币并持有现在的人, 都已经大幅亏损。在不一定上涨的加密金融世界,被动管理基金无法提供必须的服务,却收取2%的高管理费就显得令人难以接受。

最后,假设未来市场涨跌概率一样,我们不对未来市场做任何方向性判断,那就意味着,加密市场是个零和游戏。任何人赚的钱,肯定来由对手方的支付。这时候,双方比拼的是,专业能力,行业经验,团队合作,系统工具,安全风控等。 在越是不成熟且快速发展的加密金融市场,基金公司的品牌和基金经理的专业能力价值凸显,提供这类价值的加密资产主动管理基金越是受市场欢迎。

加密资产的特性,决定了主动管理加密基金才是未来的主流方向。

加密资产二级资管基金未来发展和挑战

根据 Markets and Markets的一份报告显示,未来全球加密资产管理规模在2021-2026的复合年增长率(CAGR)将达到21.5%。Research And Markets 则更为乐观,其研究报告指出,全球区块链市场在 2021 年至 2028 年的复合年增长率将达到 82.4%,到 2028 年规模预计达到 3946 亿美。

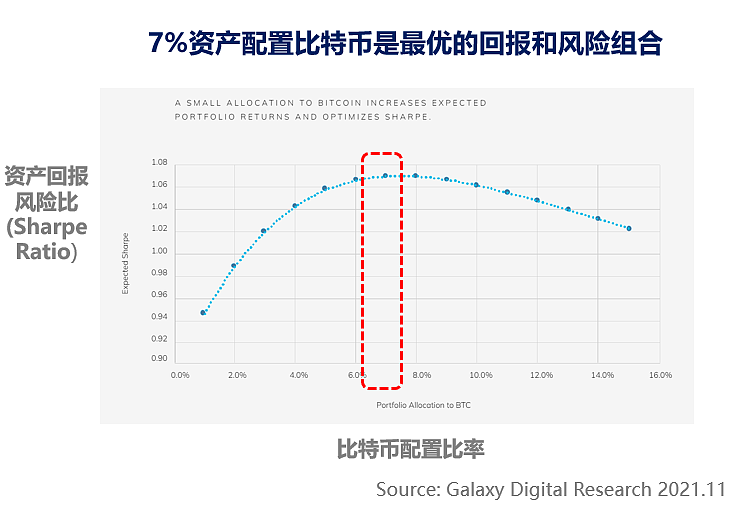

以资产配置的角度,也可以诠释全球加密资产管理规模持续增长的现象。。对于高净值客户, 家族办公室, 和大学捐赠基金这些长期资金来说,适度配置以比特币为代表的加密资产,能有效的抗通胀,提高资产回报率,降低资产整体波动。Galaxy Digital Research 2020年11月研究报告表明,整体资产配置7%到比特币,能最大化资产回报和风险比,即夏普比率(Sharpe Ratio) 。Coinshares 的2021年11月研究报告显示,机构管理的资产,目前只有平均分配1%左右在加密资产上。 鉴于机构管理的上百万亿美元规模的资产,从现状1% 到 7%的规模增长,足足给加密资产资管市场带来数万亿美元级别的市场。

当然,5月份比特币暴跌后,市场对加密资产管理的未来产生了信心动摇。 其实,加密资产本轮熊市的主因,是全球经济和宏观环境,直接的导火索,是美联储的加息缩表引起的全球各类资产价格的下调。 从价格历史高点跌到现在的幅度,中概股的代表滴滴跌了91%,美国科技股代表特斯拉跌了50%,比特币仅仅跌了56%。 比特币56%绝对跌幅看起来大,但是相对其他资产而言,其实不算跌很多。究其原因,还是跟机构入场有关。机构的到来,稳定了比特币的价格,降低了波动性同时,增加了其和股票市场的关联性,同时也提高受宏观经济影响的敏感度。 尽管现在处于熊市,以长时间跨度看,以比特币为代表的加密资产,依然处于高速发展的阶段。

尽管加密资产管理整体看好,但仍然面临众多挑战。

第一,不健全的加密资产估值体系。由于加密资产尚未有公认价值估值体系,这造成市场投机盛行,价格波动巨大。 基金管理经理面临更加艰难的投资和风控决策。 同时监管和机构投资者,更加谨慎和小心。 这些都阻碍了行业的进一步成长。

第二, 尚无全球统一的监管体系。尽管部分国家已经有发布针对加密资产管理的基金管理牌照,或者已经把加密资产管理纳入现有的基金管理体系,然而各国之间,监管差异极大。 这和天生无国界,全球化的加密资产格格不入。 加密资产管理不得不面对来自不同国家,不同监管体系和政策的影响,想要全球业务,做大做强做,其合规成本极高。尤其是Terra/UST稳定币倒塌事件后,监管加大对稳定币的关注。 鉴于目前全球都没有一个成型的稳定币监管体系,加密资管管理不得不面临稳定币监管不确定性带来的巨大风险。

第三, 缺乏成熟的加密资管系统。传统基金管理系统发展几十年,发展出众多成熟的基金管理系统服务商,提供完善的标准化管理系统。 而加密资管才刚刚兴起,还处于快速演化阶段,传统的系统服务商还尚未大举涉足该领域。加密资产的特殊性,决定了其资产管理系统搭建的难度大和成本高。 一些有实力加密资产管理公司,比如BBshares, Amber Group 或者交易所旗下的资管公司, 不得不花巨大资源自己打造专用的加密资管系统,提供一整套系统服务:从前台的交易,中台的资金管理和风险管理,和后台的报表和对账, API Key加密货币多签管理等。独立开发并维护更新一套全新的加密资管系统, 对基金公司来说是一个巨大的负担,阻碍了行业朝更加专业方向更快的发展。

总的来说,历史不会重演,但总会惊人的相似。加密资产的演变,沿袭了传统金融产品的发展路径。随着加密资管的崛起,将会进一步把以比特币为代表的加密金融,融入到现有的金融体系。不久将来的某一天,当人们提起比特币,跟谈及黄金或者房地产投资并无二致的时候,加密资产才算被传统金融拥抱入怀,才算真正找到了归宿。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64