美联储,欧央行,本周就是要来打脸的(组图)

央行年末大戏即将登场,美联储领衔“超级周星期四”重磅来袭!

美东时间12月13日周三下午14:00(北京时间12月14日周四凌晨03:00),美联储将公布今年最后一次利率决议,随后美联储主席鲍威尔将召开货币政策新闻发布会。

华尔街各大投行们观点一致,美联储将继续按兵不动,连续第三次维持利率不变。对于本次会议,市场关注的重点将为美联储年内最后一份季度经济展望SEP和点阵图,这会成为外界评估美联储未来政策路径的重要线索。

9月议息会议美联储对2023年和2024年利率终点判断为5.6%和5.1%(隐含2023年加息1次,2024年降息2次),较6月会议和市场会前预期的4次降息更为鹰派,引发市场的大幅波动。

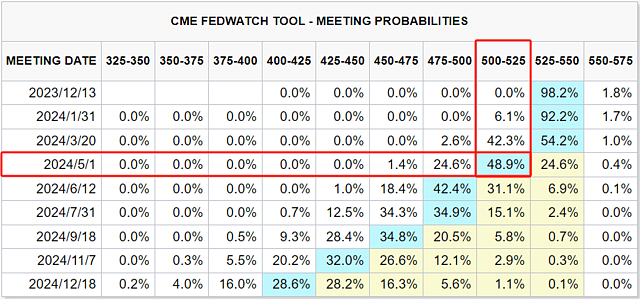

而在此次会议前,市场的情绪更为乐观,据最新的CME美联储观察数据显示,美联储12月维持利率在5.25%-5.50%区间不变的概率为98.4%,目前已押注美联储将在2024年降息五次共计125个基点,最早将在明年5月开始行动。

利率市场的定价与美联储9月点阵图之间,对于明年年底利率的判断相差了近100个基点,美联储和市场的“矛盾”该如何调和?

在美联储公布利率决议后的18个小时,欧央行也将上演2023年的最后一场“演出”。

欧洲央行眼下的处境,与美联储颇有相似之处——通胀数据同样正在快速回落,市场对于欧洲央行明年降息的预期也持续高涨,而欧央行也一直未松口。

市场普遍认为,欧央行同样不会在今年最后一场会议上有任何实质性动作。一方面由于欧元区通胀已经创下了28个月来的最低增速2.4%,另一方面,欧洲经济数据普遍较为疲软。

货币市场则完全消化了欧洲央行将在2024年降息6次,共150个基点的预期,这将使欧元区关键利率在2024年降至2.5%,预期欧央行明年4月开启降息周期。

美联储:年末大戏如何上演?

市场几乎普遍认为,本轮加息周期已经走到尽头,美联储可能在本周的议息决议中按兵不动,并从明年开始大幅降息,现在对华尔街来说争论焦点变成了:美联储究竟何时开始降息,降息的幅度会有多大?

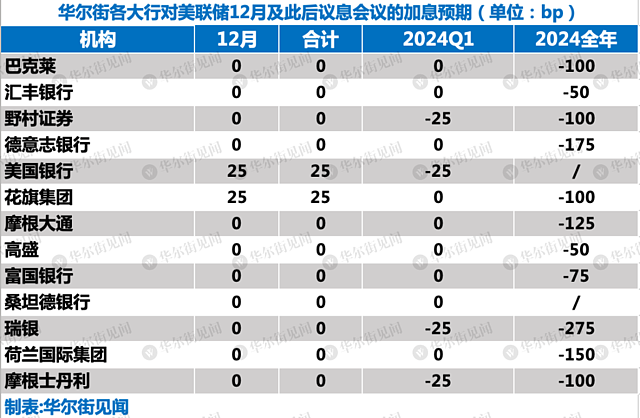

尽管美联储在9月的点阵图中位数显示,美联储2023年底还有一次加息,2024年降息50bp,但在近几个月美国通胀明显降温的背景下,市场开始押注,到明年年底,联邦基金利率将被降至4%-4.25%的水平,降息幅度达到125bp。

看点1:美联储和市场的巨大分歧该如何调和?

11月核心通胀仍顽固且就业市场依然火热的背景下,市场仅小幅下调了对于明年美联储的降息预期,至约108个基点,与美联储当前的降息预期相去甚远。

在前美联储研究统计部经济学家、现巴克莱高级美国经济学家Jonathan Millar看来,市场目前的预期过于乐观。美联储仍在反复强调利率将长期维持在高位,因此他认为,要等到明年年底才会正式开启降息周期,即只在明年年底降息25个基点。

富国银行策略师Chris Harvey在昨日接受采访时警告称,市场的乐观有些“过头了”:

我们预计美联储主席鲍威尔将试图说服市场短期内不会放松政策,但我们怀疑市场参与者市场参与者是否会再次相信美联储的言论,减少对明年降息的押注。

分析师认为,市场对于美联储是鹰派还是鸽派的判断将集中在“点阵图”的更新上。

美国银行首席美国经济学家Michael Gapen预计本次点阵图将显示,2024年降息预期将为75-100bp,低于目前市场预期的108bp。但是由于本轮加息周期开启以后,市场一致预期始终比联储SEP更加鸽派,因此即使12月SEP降息幅度低于市场预期,也可能不会对市场产生太大影响。

高盛和富国银行则认为,2024年的利率中位数将从9月的5.125%下调至4.875%,相当于两次的降息空间。

看点2:GDP增长预测以及PCE通胀预测如何调整?

尽管美国11月CPI数据显示,11月核心CPI环比增幅小幅回升,且服务业通胀顽固,加之上周公布的11月非农失业率意外下滑至3.7%,但市场普遍认为预计明年经济增速和通胀将同比下修,而失业率可能向上调整。

纽约联储主席威廉姆斯此前预测,美联储最看重的通胀指标PCE在2024年将降至2.25%左右,2025年将接近2%。同时他预计,明年经济将放缓至1.25%。

摩根士丹利的团队在报告中指出,明年9月PCE将降至1.8%,低于美联储2%的目标,同时经济不会出现衰退。瑞银集团经济学家Alan Detmeister表示,当前供应问题解决正让价格逐步回落,预计2024年第四季度美国通胀率将降至1.7%。

看点3:美联储内部观点分歧有多大?

与之前会议有所不同的是,在此次议息会议前,多位美联储官员释放了“鸽派信号”。

美联储理事Christopher Waller,作为美联储内部鹰派和有影响力的声音,此前的“鸽派”发言令外界有些意外:

我越来越有信心,目前的政策能够很好地减缓经济增长并使通胀率回到2%。

大部分官员支持按兵不动。鲍威尔在近期再次重申,认为货币政策足够紧缩还为时过早,紧缩不足和过度的风险正处在更加平衡的状态。

与此同时,美联储理事鲍曼和克利夫兰联储主席梅斯特的表态则更为“鹰派,预计今年会再次加息。市场普遍预计,美联储内部立场分歧并不会影响最终的表决结果。

看点4:美联储货币政策声明哪些改动值得留意?

分析师普遍认为,在美联储对就业、通胀、住房和整体经济增长的评估中,可能会有一些措辞上的调整。美国银行认为,美联储可能会放弃“进一步收紧政策”的说法,而只是强调致力于将通货膨胀率降至2%。而高盛则认为,议息声明还可能会排除有关金融环境收紧的描述,并可能对此前用来表达加息倾向的其他一些细微变化进行调整。从高盛编制的金融条件指标的宽紧程度可以看出,目前美国金融条件已经回落到了去年6月时的水平。

分析师认为,鲍威尔此次的发布会表态或仍然中性,继续强调“依赖数据”来应对多变的经济与市场前景,这也意味着市场过度乐观的降息预期难以被充分纠正。

欧洲央行:会率先开启降息周期吗?

北京时间12月14日晚21:15,欧洲央行将公布新一轮利率决议,市场普遍认为,欧央行的加息之路已步入重点,且将比美联储更早、更快降息。同时,欧央行的关于紧急抗疫购债计划(PEPP)的下一步举措将成为市场关注的焦点。

看点1:欧洲央行该如何进行预期管理?

近期,在欧洲通胀数据大幅降温的背景下,欧央行管委会正一步步向市场传递加息已经停止的鸽派信号,偏鹰官员转鸽,叠加经济数据整体仍偏疲软,导致市场降息预期大幅升温。

12月稍早,被视为欧央行管委会中“鹰王”的Isabel Schnabel表示,通胀的下降是“显著的、令人鼓舞的”,欧洲央行可能不会进一步加息。欧元隔夜指数掉期显示,市场预期欧央行明年4月开启降息,截至10月累计降息5次(数据仅更新至10月)。早于市场对美联储明年5月开启降息的押注。

市场认为,欧央行行长拉加德可能会试图缓和市场对欧洲央行明年4月份降息25个基点的预期。

近期公布的数据显示,欧元区11月通胀率同比上涨2.4%,降至两年多来最低水平。而经济数据显示出进一步的疲软迹象,欧元区11月Markit综合PMI终值为47.6,好于市场预期的47.1,仍位于荣枯线50下方。

尽管经济放缓,但为了避免市场过度宽松,拉加德正效仿鲍威尔“用嘴加息”对市场进行“预期管理”,发誓要让通胀回到目标水平:

“战斗还没有结束,我们当然不会宣布胜利。”

德国央行行长Joachim Nagel也在近期也警示市场称,过早开始放松货币政策将是一个“错误”。同样,理事会成员Gabriel Makhlouf也表示,他不能排除“再上一个台阶”的可能性,而且现在就开始谈论降息还“为时过早”。

看点2:欧央行是否会退出PEPP再投资计划?

分析师普遍认为,市场对欧央行降息预期的升温,正影响管委会加速退出抗疫紧急购债计划(PEPP)安排。在上个月的议息会议中,欧洲央行表示,PEPP的再投资计划将至少持续到2024年底。目前,PEPP的投资组合规模为1.7万亿欧元(约1.9万亿美元)。

高盛、巴克莱和法兴银行认为,欧央行将会加速退出PEPP,退出的方式与通过取消资产购买计划(APP)来启动量化紧缩类似。这可能意味着欧洲央行将在今年最后一次会议中宣布,从明年第一季度末右开始减少PEPP再投资计划,并在明年1月举行的下一次政策会议上传达更多细节。

拉加德上个月曾表示,很快会重新评估PEPP计划,当前,欧洲央行内部已经有几位管委会成员表示支持“更早启动缩减PEPP”的想法。上周,管委之一的奥地利央行行长霍尔兹曼称,他赞成在12月议息会议上讨论此事,并从明年3月开始逐步减少再投资。

本文不构成个人投资建议,不代表平台观点,市场有风险,投资需谨慎,请独立判断和决策。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64