房价一年涨近40%,中国投资客涌入东京买房(组图)

日元疲软,投资客带着上亿元奔向日本。

旅日留学生周岩过去一年在东京一家房产中介所兼职,帮助有意在日本购房的外国客户和中介所建立联系。仅仅小半年,周岩新开的小红书账号已经吸引了40多位中国潜在买家的咨询。

他告诉36氪,这几个月找上门来的中国买家目标价位基本在4000万-7000万日元之间(人民币约190万-340万元),“全款居多”。

社交网络上的获赞和阅读量不断攀升,让这个在当地没有任何人脉的中国留学生,感受到了东京房地产的火热。

放眼整个日本房地产市场,据共同社数据,2023年全年,日本东京23区平均房价比前一年上升39.4%,达到11483万元(人民币约555万元),大幅刷新2022年历史最高价。

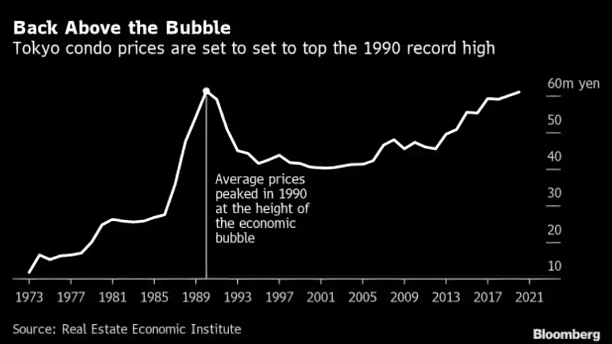

这场始于上世纪90年代初的房价暴跌,经历30多年的修复,逐渐逼近历史最高点。

近年日本房价逐渐接近“泡沫时期”高点,图源:彭博

投资客重回日本

投资客陆维在2018年就在京都买下其在日本的第一套房产,和日本房地产行业打过多年交道,这两年向他打听“日本买房”的人逐渐增多,且大多出手阔气。

“听我的中介说,他手上的客户有直接拿几个亿人民币来日本买塔楼的。我周围也有朋友准备在东京投资股票、房地产,也是几个亿的规模。”陆维感慨。

不久前在2023年8月,陆维又在大阪买下第二套住宅,一栋占地面积约200平方米、三层9户的公寓。建筑位于大阪打工人聚集的生野区,“比较好租”。

尽管近期时有传闻“某国总裁在京都购置豪宅”,但几乎都是“小道消息”。投资日本大城市房产,在外国中产和高净值人群中更为常见,长期维续的稳定投资收益是他们最主要的预期。

周岩的一位华人买家在东京涩谷购入了一套“一户建”。按照周岩的算法,在东京购买这样一套住宅,出租后,购房者收回成本约要15-20年。

具体来看,目前花费约4000万日元(人民币约194万元)就可在东京市内购置一套占地面积约90平方米的一户建住宅,通常这类住宅的租金回报率约在4%-5%之间。

周岩此前在国内居住的城市,租金回报率约在2%,一般业主收回购房成本需要30-40年。

日本典型的一户建式住宅

在租金回报率表现一般的区域,房子就没那么好卖了。

一年来,周岩已经摸熟了日本房地产的水温——日本的房价以东京、大阪、名古屋三大都市圈为基准,东京23区堪称日本房价的晴雨表。

东京23区相当于北京城六区。而以东京都为中心,周边的千叶县、埼玉县、神奈川县共同组成了东京都市圈,又叫“东京湾区”,也是整个日本购房“鄙视链”的最顶端。

位于关西的日本第二大城市大阪,是除东京外最受投资客欢迎的城市。

在这些大城市周边的小城,如东京附近的河口湖、京都附近的宇治等,目前房价仍十分便宜,每平米单价约在人民币5000元上下。

东京周边旅游小镇河口湖一家中介所挂出的房源信息

除了租金回报率,汇率因素也成为外国投资客决策的主要推手。

陆维买下第二套公寓时连带办理手续总共花费人民币约600万元,来到当下,这栋公寓总价涨了大约5%,但每100日元兑人民币汇率已经从买房时的5.2跌到4.8。陆维笑称尽管大阪房价还在涨,但自己已经“亏了”。

过去一年日元持续贬值,房价上涨的幅度基本都被汇率下跌所抵消,因此陆维周围朋友投资日本房产的热情更高了,“划算”成为投资客口中的高频词。

以一栋总价1亿日元的住宅为例,在陆维入手时汇率约5.2的时间段,中国买家购置这套住宅约需花费520万元人民币,而以目前约4.8的汇率计算,即便这套房屋涨价5%,现下买下这套房也只需504万元人民币。

“本来疫情之前他们也没什么去日本投资的计划,结果现在天天很开心地跑来跟我说‘汇率又跌了’‘汇率多划算’。”

投资人朱酒认为,基于日元持续贬值,当下市场看到的房价上涨,实际在相当程度上是日元货币贬值的体现,而并非日本房地产已经恢复到这一程度。

“无论是日本股市的表现,还是楼市的表现,体现的是日元的贬值。真正的经济基本面,按GDP来算其实日本并没有出现太大的变化。”

关于日本房地产的走势预测,36氪从投资客群体中得到的普遍观点基本一致——日本大城市房价上涨的趋势短期内不会改变,但中小城市尤其是二手住宅大概率还将维持横盘。

收复“失去的30年”

近日日本厚生劳动省发布的人口动态统计数据显示,2023年日本新生儿数量为758631人,创下有统计历史以来的最低水平。此前在2022年,日本新生儿数量首次跌破80万,2023年较2022年再度减少5.1%,已连续8年呈下降趋势。

与此同时,日本总务省发布的土地住宅统计报告显示,日本全国各县2023年的空置房数量多达1000多万套。

作为低生育率、老龄化问题最严重的国家之一,日本房地产对外国投资客的吸引更像是“双向奔赴”。

1990年房地产泡沫破裂之际,日本人口自然增长率降至0.33%,至2005年进入负增长时代。支撑房地产增长最重要的人口基本面已经发生转向,日本的高房价缺少大量具备购买力的适龄劳动者接盘。

这导致日本民众花了30年消化泡沫时期加杠杆买房的债务。反映到账本上,日本居民杠杆率1990年之后的30年里居高不下。

华创证券统计数据显示,日本居民杠杆率在1985年后由52.1%上升至1990年的68.4%,此后整个90年代基本处于70%左右高位,直至2000年后逐步回落。但疫情爆发后,至2022年再度上行至69%。

经济泡沫破裂首先表现为资产价格迅速下跌,上海金融与发展实验室理事邵宇对36氪分析,债务总量固定,一旦资产缩水,必然导致居民争先恐后先去还债。

“大家集中还债,就形成了负循环,资产价格下降得更快,这时其实就资不抵债了。”因此只能等原有债务慢慢偿还完毕后,居民才有动力进行新的投资,届时股票、房地产才能回归正循环。

谈及日本过去一年的复苏表现,邵宇认为这意味着日本先前债务已逐渐清仓,同时持续的量化宽松在一定程度上推动资产价格稳定上涨。除此之外,以巴菲特为代表的外来资金以及世界多国游客纷纷涌向日本,在邵宇看来应属拉动日本资产价格修复的重要因素。

在2月24日巴菲特最新一封致股东信中,伯克希尔对于日本股市的投资再一次占据了大量篇幅。

“我们在去年增加了对所有五家公司的持股。伯克希尔现在对这五家公司的每一家都拥有约9%的持股。伯克希尔还向他们承诺,持股比例未来不会超过9.9%。”

伯克希尔这一轮对日本股市的投资始于2019年7月4日,目前继续持有伊藤忠、丸红、三菱、三井和住友五家大型日本商社的头寸。

去年4月,巴菲特以92岁高龄造访日本,并表示将继续增加对日本股票的投资,后续多位华尔街大鳄及资管巨头纷纷表示看涨日本股市。

反映到股市表现,整个2023年日经225指数累计上涨28.24%,创下1989年以来最大涨幅。今年2月22日,日经225指数正式突破39000点,超过1989年“经济泡沫”巅峰时期的38915.87点。

日经225指数突破“泡沫巅峰”,图源:Wind

在相当程度上,日本股市重返巅峰是来自与外国资本的推动。

这也是近一年来日本房产、股票投资热情回归中不可忽视的一个因素:外币购买力增强。全球投资客纷纷前往日本置业,一定程度推高房价;日本居民手中货币贬值,面对上涨的房价,选择购买房产保值,进而托住房价。

外资加上寻求保值的内资综合作用,共同托起了日本这一轮的楼市繁华。

日本人“买下全世界”?

在经济泡沫破裂之前,日本一直流行所谓的“土地神话”,即“土地价格绝对不会下降”。

“土地神话”可追溯至战后日本经济重建时期。当地地狭人稠的客观条件以及深入人心的希望拥有自家住宅的文化传统促使土地价格不断上涨。

同时,日本的商业银行原则上以土地为担保进行贷款,而非如欧美银行那样以项目融资为主,这又令日本土地产生了超出实用功能之外的金融功能。

尤其在1984年推行金融自由化后,银行间贷款竞争加剧,刺激更多借款人抵押土地进行贷款,再次推高日本地价,并进一步滋生投机行为,直至远超出实用价值,朝着泡沫化方向发展。

另一方面,地价上涨也令日本股市大涨——企业拥有工厂等不动产,不动产价格不断飞升,企业价值即股票价格也随之上升。企业自身由于股价高涨更容易获得融资,这进一步加剧着日本经济过热的表现。

1985年9月,美国、日本、英国、法国、联邦德国5国财长和央行行长于纽约广场饭店会晤后签署协议,决定联合干预外汇市场,下调美元对其他货币的汇率,后称《广场协议》。其导致的直接后果是日元从之前的1美元兑240日元涨到了1美元兑150日元。

日元升值后,日本出口急剧下降,1986年4-8月,日本实际出口额比上年同期减少7.8%。同期,日本实际经济增长率为2.2%,同比下降2.7个百分点。

为应对“日元升值萧条”,日本央行连续5次下调贴现率,至1987年将法定利率降到2.5%,突破历史新低。

同时,日本政府又增加政策性贷款,大量财政支出用于公用事业、住宅融资和减税补贴,希望通过增加投资刺激内需, 以对冲日元升值对经济的影响。

此举让日本经济泡沫的狂欢又膨胀了几年。招商证券一项研报分析,出口降低导致实业不再容易赚钱,使得资本涌向有利可图的金融、地产行业。

从1985至1989年,日经225指数涨幅达到391.4%,股票市场总市值上涨到611万亿日元,相当于GDP的1.48倍。日本土地价格也在1990年9月到达顶峰,是1985年的四倍。

日本民众、企业、金融机构纷纷把资金投入股市和房地产,进一步扩大了泡沫。

彼时刚刚经历日元升值、购买力进一步上涨的日本民众认为,只要愿意,他们就能买下全世界,而日本经济的高速增长也永远不会停歇。

1989年,日本巨头三菱斥资2000亿日元买下纽约洛克菲勒中心,这栋建筑此前归属于洛克菲勒财团,被美国视作国家历史地标;索尼则以6700亿日元收购了美国的文化象征哥伦比亚电影公司。

那时的日本甚至流行这样一个说法:东京23区的地价总和可以买下整个美国。殊不知,这却是日本经济最后的狂欢。

从“土地神话”到“废柴一代”

1989年5月,日本银行调高法定利率,次年1月,日本股价开始暴跌;1991年4月,大藏省对土地担保融资进行总量限制;1992年4月,日本着手土地税制改革,设立地价税、强化转让收益税的征收。至1995年,日本土地价格开始大幅下跌。

受制于“土地本位制”,日本经济围绕土地价格运行,而“土地神话”的破灭,让整个日本经济陷入长达30年的滞涨。

日本银行上调利率和对土地担保融资实行总量规制被认为是日本经济泡沫破裂的直接诱因。

成长于这一背景下的年轻人似乎再努力也无法突破大环境的萎靡,干脆颓废躺平、奉行低物欲主义,因此也被称为“废柴一代”和“垮掉的一代”。

而如7-11、优衣库、无印良品这类企业,之所以能在那一时期逆势崛起,也是因为其抛弃品牌溢价、回归实用主义、主打性价比的特质刚好切中了“平成一代”(1989年至2019年)低物欲的消费习惯。

1991年,日本7-11代理商伊藤洋华堂反向收购美国老东家7-11总部73%的股份,成为“平成一代”单身社会的最佳注脚。

在消费领域深耕多年的投资人黄海分析,7-11的发展趋势与一个社会的单身化程度紧密相关,因为便利店内售卖的盒饭、果切等商品本质上适配的就是单身人群。

而这类企业的逆势扩张也生动体现了日本平成时代的社会氛围:更多年轻人纷纷选择单身甚至啃老,消费理念崇尚节俭,甚至可以舍弃基本生存以外的物质需求。

日本年轻人“不恋、不婚、不生”,每天走进便利店享受一份“一人食”套餐,直接促成了日本便利店业态的繁盛。

“日本经济泡沫破裂导致房地产价格一落千丈,很多日本消费者会突然发现,他们的职业发展和未来薪资的涨幅并不像他们此前预计的那么乐观。从1990年开始,日本的经济增速几乎进入停滞,整个消费往低客单价的便宜商品去发展,是顺理成章的。”黄海说。

这与上世纪50、60年代出生,从泡沫巅峰时期一路走来的上一代相比,对比鲜明。如今站在日本商场或街头,60、70岁的老年人明显更舍得在衣着配饰上花钱。

上世纪60年代开始,国际大品牌一齐进入日本,到80年代初,日本已成欧美奢侈品品牌最重要的国际市场之一。

黄海回忆到,几年前他去日本考察时就曾注意到在日本游戏厅内打游戏的很多都是老年人。

“经历了日本经济高速增长的年轻人变老了,但年轻时养成的兴趣和消费习惯一直陪伴他们到了老年。”

从泡沫时期一路走来,见识过全世界好产品的日本老人,消费起来“由富入俭难”,眼界和要求仍停留在泡沫经济的遗梦里。

有钱的老年人不再把财富向房地产倾斜,年轻人不再执着于奋斗半生势必要拿下一套自己的居所,外国投资客乐于“吸低”,这大概就是日本房地产市场的现状了。

(应受访者要求,文中周岩、陆维均为化名)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64