房贷只还息(Interest Only)真的适合你吗?还款方式正确分析

澳洲银行贷款一般有两种还款方式。一种是本息同还(Principal & Interest),第二种是只还利息(Interest only)。

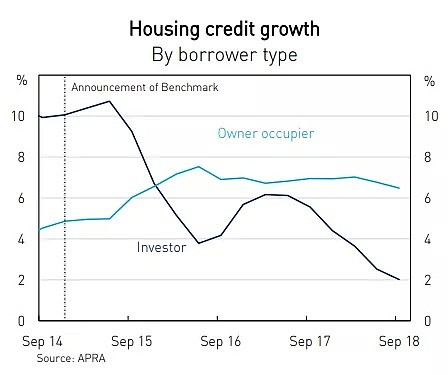

这两者有什么区别呢?这要从房贷利率政策的演变历程说起:在过去,无论本息同还、只还息、自住房还是投资房,所有类型的房屋贷款产品利率都是相同的。但后来,APRA针对投资者及只还息贷款作出了两个重大调整。

1. 投资者贷款的基准

2014年12月开始,APRA宣布对房屋投资者进行限制,并给出10%的投资房贷年增长率的限制。随后,各银行都在降低投资房贷的增长速度。通常银行采取的手段包括:升高投资产品的利率,收紧投资房贷政策,有些银行甚至直接停止对投资者发放贷款。

2018年4月,由于实施该基准十分困难,尤其是对于小的贷款机构而言,与此同时市场表现疲弱,APRA表示废除10%的基准。

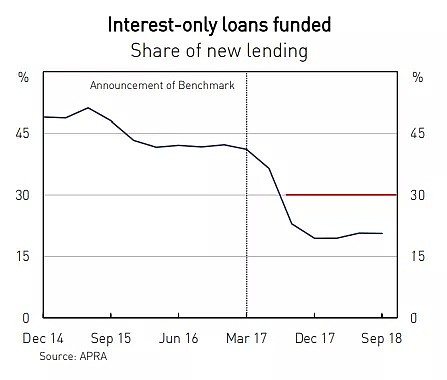

2. 只还息借贷的基准

2017年早期,40%的房屋贷款都是只还息的类型。但由于高房价,缓慢的收入增长,以及未来可能的利息增长,监管机构担心贷款人负债积累越来越多,在5-10年只还息期限结束后,他们将面临“还款冲击”(repayment shock)。

因此,2017年3月,APRA再次对房贷政策作出调整,限制只还息借款只能占总房屋贷款的30%,各银行限制只还息产品,只还息贷款利率从而走高。2017年9月,只还息占总房贷的比例稳定在20%左右。

2018年12月,APRA表示已达到减少只还息贷款的目的,宣布取消对于只还息贷款的基准,更多有竞争力的只还息贷款产品逐渐出现在市场上。

近期,随着监管机构放松贷款政策,许多银行更是推出了十分优惠的只还利息贷款产品。

许多购房者经常在两种还款方式时很犹豫,到底应该选择只还息(Interest Only)还是本息同还(Principal & Interest)呢?在国内,房贷都是本息同还,因此很多人可能对只还利息不太了解。安信来为大家分析只还利息的利与弊。看完的小伙伴可以自我评估一下,自己是否真的适合这种还款方式。

什么是只还利息?

顾名思义,只还利息,就是指在选择的期限内(通常为5年)只偿还贷款所产生的利息部分,从而降低最小还款额。也就是说,贷款人可以选择在前5年只还利息,不还本金,5年后开始正常的本息同还。而在实际操作中,对于想要继续使用只还息的贷款人,到了5年期限其实可以转贷,年限重新计算30年。

只还利息的优势

优势一:只还息的还款模式,使得每周还款的金额略低,因此增加贷款人了手里现金流,在投资中产生的支出也相对较低。因此许多以投资为目的的购房者,倾向于选择只还息。

优势二:澳洲可以负扣税。如果房子作为投资用途,只还息可以让贷款人的账面亏损最大化,从而达到抵税的目的。

优势三:只还利息的产品通常可以配合对冲账户使用,可以做到闲置资金最大自由化同时降低养房成本。后文将会对它着重说明。

只还利息的风险

上文提到,只还利息虽然有一定的优势,但是也有相应的弊端。

风险一:目前市面上的贷款产品,只还利息的利率普遍偏高,通常会比连本带息高出0.5%左右。长期来看,只还息将会比连本带息产生的利息总额要高出很多。

风险二:若采用这种方式,前期月供低,会在一定程度上减少还款压力。但一旦利率上涨或自身财务状况发生变化,家庭财务负担将骤增。

风险三:若贷款人的资金管理能力较弱,且没有很好的消费习惯,选择只还息可能会使借贷人增加许多额外的支出。

案例:

Daisy看中了一间公寓,需要借款50万,在比较了各种贷款产品之后,她基本可以确定选择利率5%,且贷款期限为25年的贷款产品。但是在还款方式的选择上,她显得非常犹豫。

若选择只还利息,一开始月供低,但是5年期结束后,月供会激增,她并不确定自己的经济状况足以偿还增加的房贷。

经过计算,若选择只还利息,初期她需要每月还款$2083。只还息期限结束后,还款额将增加到$3300,将超出她的预算。仔细斟酌后,Daisy并不认为她可以支付后期高额的月供。最后她决定选择本息同还的产品,每月固定还款$2923。

对冲账户的使用

上文提到了只还息贷款产品最大的优势就是配合对冲账户使用,它可以帮助借贷人有效地降低房贷所产生的利息。

什么是对冲账户?

在房贷生效后,银行会为客户开设一个贷款账户,如果贷款100万,那么贷款账户余额就为100万。这时,如果再向银行申请一个存款账户,每个月银行自动从这个账户扣钱,这个账户就与贷款账户形成了对冲账户。

若在存款(对冲)账户里存入10万,那么日后要付的利息就是100万-10万=90万利息。

对于手中有闲置资金的购房者,若选择只还利息的还款模式,建议选择有对冲账户的产品。平时可以将闲置资金存入对冲账户,从而抵消贷款利息。同时又可以随存随取,资金分配也更加自由。

案例:

Jane 和 John夫妇名下有80万贷款,为期25年,前五年选择只还利息。为了尽量减少产生的利息,他们将闲置的5万存款放入了对冲账户。由于对冲账户的利息是每天计算,他们平时将工资或者其他存款也全部放入对冲账户中。

两年后,他们打算出国旅行几个月,于是从对冲账户中取出2万用来支付旅行费用。回来之后,他们又用对冲账户里1万支付了旅行所产生的信用卡账单。

在只还利息期限内,他们利用对冲账户实现了Cash flow最大化,同时也节省了一大部分利息。

相关链接:还贷省息小窍门之对冲账户(Offset Account)

看完以上分析,详细大家对只还息也有了一定的了解。至于哪种方式更加有优势,要因人而异。建议购房者咨询专业的贷款经纪人并根据资金情况作出决定。

在选择只还息贷款产品时,借贷人应清楚明白贷款本金将不会降低,利息支出将会较高,收入可承受贷款额也会相应较低。此外,在只还息贷款合同结束后,每月还款将大幅增加。

对于同时拥有自住和投资房贷款的客人,建议选择投资房做只还息,自住房做连本带息。自住房没有税务的优势,而投资房的利息支出可以抵税,从而实现收益最大化。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64