连美债都不避险了,金融系统出现深层次问题

本周美股惨遭血洗,道指和标普500指数大盘相继跌入技术位熊市,创史上最快从股市峰值跌入熊市的纪录,甚至超过了2008年全球金融危机之时。

然而,全球流动性最好的市场之一:美国国债交易却出现了一些耐人寻味的时刻。

北京时间3月10日下午12点40分,美国10年期基准国债期货触及跌幅下限,触发熔断,而半天多以前,美股标普大盘刚刚在美东时间周一迎来了史上第二次熔断。

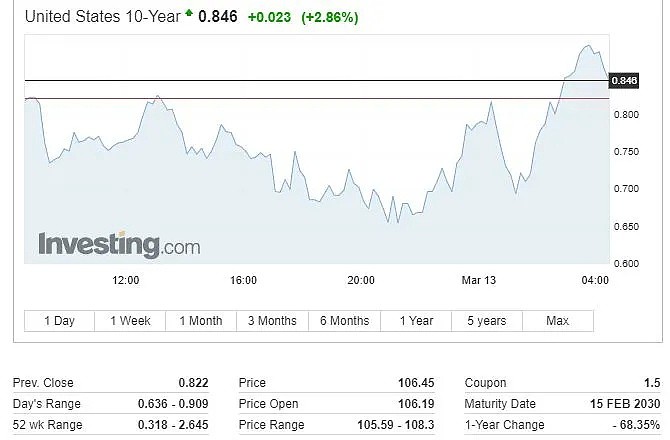

3月11日周三,美债收益率再度探底回升。当天纽约尾盘,10年期美债债收益率上行6.66个基点,报0.8695%,3月9日刚录得史低0.3137%;30年期美债收益率大涨超11个基点,报1.3919%,较周一的史低0.6987%大幅反弹。

3月12日周四,美债收益率整体恢复下行趋势,并开启大幅震荡。10年期基债收益率一度下行18.6个基点,下逼0.63%,但美股尾盘时转涨,日内上行超6个基点,一度冲破0.90%,较日低反弹逾27个基点。

美债本周的表现令人颇为困惑。因为通常在避险环境下,美债价格应该因投资者热捧而上涨、收益率走跌。

对此,美银美林的利率策略分析师Marc Cabana的解释是,美债市场也快出问题了!美债价格实际下挫,恰恰意味着对于流动性的担忧占了主因。

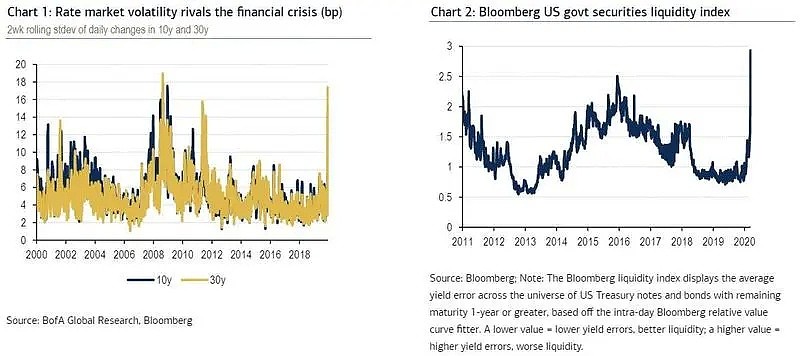

他在周四研报中称,美债市场近期因宏观不确定性剧烈震荡,已实现的波动性甚至创2011年欧债危机和2008年金融危机以来最高。同时,衡量银行美元融资压力的指标:远期利率协议与隔夜指数掉期(FRA/OIS)的息差升至金融危机以来最高,突显美债市场失衡引发的流动性缺失。

作为一种无风险利率的指标,美国国债市场是全球其他金融市场的基石。如果该市场经历大规模的流动性不足,其他市场将难以有效定价;美债仓位抛售带来的收益率急剧上升,也可能导致机构MBS、信用(credit)、股票等其他市场的大规模头寸清算。

事实上,从周三起便不断有市场传闻称,某个风险平价基金被迫去杠杆化并清仓了所有的美债头寸;石油出口商正在抛售美债持有来换取现金,对抗油价暴跌;有投资者怀疑美国为应对疫情将大规模发债导致预算赤字爆棚,进而抢先抛售美债;某个基金被追加保证金,只得清算所有的最佳资产等。上述这些出售理由,导致理应在市场动荡中获利的避险资产(如美债)下跌。

而在投资者大量削减国债头寸的同时,美债市场上的“接盘侠”不足,导致美债出现“供应(过剩)冲击”。持有真金白银的投资者还在观望,担心情况会恶化而不愿意轻易入场,即在规模庞大且无序的美债头寸平仓过程中,“不想接住还在下落的飞刀”。这或许会加速美债价格下跌。

因此,美银美林给出的建议是,只有两件事可以帮助恢复美债市场的正常运作——要么美联储重启购买美债的QE量宽,要么美国财政部实施美债回购操作,即增加市场买盘。而从美联储的“放水”实际意愿来看,也许美国财政部回购美债的方法更可行。

除了美国国债市场告急,全球主流债券市场均在周四遭遇重击。

投资者正在抛售银行债务与公司债,欧洲和美国可投资级别以及垃圾级的公司债违约保护成本都有所上涨,欧洲的金融债务违约保护成本也在升高。

同时,巴克莱、德意志银行、德国商业银行、荷兰国际集团ING、西班牙桑坦德银行等股价大幅下跌。意大利国债收益率一度飙升55个基点,该国恰恰是欧洲新冠肺炎疫情最严重的国家,还拥有欧洲最脆弱的银行业之一。

分析指出,这说明市场对银行的流动资产投资组合中公司债等价值下降表示担忧,也担心欧美银行业接下来开启大量贷款供应会耗尽其资本金。欧洲斯托克银行股指数周四跌超12%,今年至今累跌36%,拥有大量石油企业信贷敞口的法国大型银行股价均跌超11%。

而除了美债市场流动性匮乏,欧美大型企业都对现金极度饥渴,体现出“央妈”和“财爸”必须尽快组合拳联手救市的紧迫性。

多种迹象显示,在全球公共卫生突发事件和油价暴跌的压力下,美国公司正面临2008年金融危机以来最严峻的考验。

波音、希尔顿酒店、永利度假村等知名巨头正在竭尽所能、最大化利用其被银行承诺的授信额度,以求在现金消失之前囤积大量流动性。据称,本周私募股权巨头黑石集团和凯雷集团,也建议其控股的部分企业考虑采取类似措施,以防止潜在损失。

分析指出,企业之所以突然转向银行贷款,是因为它们一度偏爱的公司债市场这一现金来源几乎陷入停滞。投资购买此类债务基金的人们正在疯狂撤资,11年美股牛市突然结束的震撼,也引发了对流动性大量且突兀的需求。

瑞信分析师Zoltan Pozsar和James Sweeney在上周研报中称,现在还需要关注银行的存款压力,被疫情和油价暴跌双重打击的公司可能会撤回在银行的存款,促使放贷机构更多依赖其他形式的短期融资。这便要求美联储增加向货币市场投放流动性来应对风险,美联储实际上也正这样做。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64